机器人是具有感觉、思维、决策和动作功能的智能机器。根据机器人的应用环境可以将机器人分为工业机器人和服务机器人。工业机器人指应用于生产的全部过程与环境的机器人。国际机器人联合会(IFR)根据 ISO 8373 定义,工业机器人是一种固定或移动地应用在工业自动化中的可自动控制、可重复编程、多用途、三轴或更多轴机器。

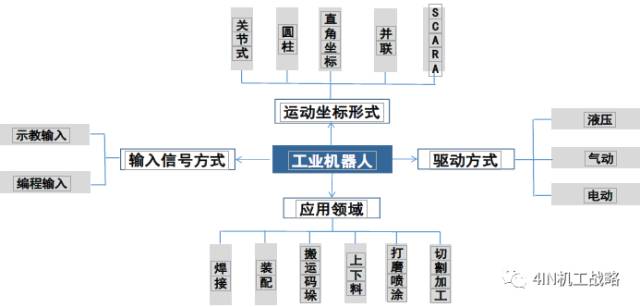

工业机器人分类。工业机器人能按照程序输入方式、运动坐标形式、驱动方式、应用领域等四个方面做分类。

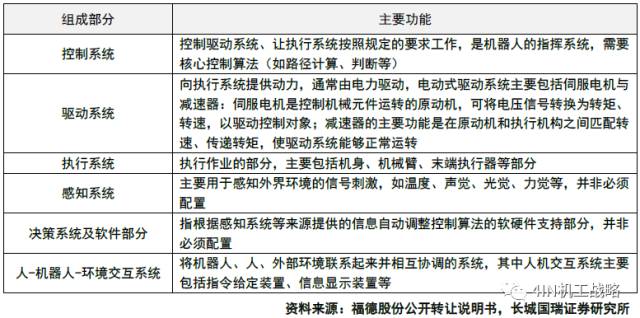

工业机器人通常由控制管理系统、驱动系统、执行系统、感知系统、决策系统及软件部分、人-机器人-环境交互系统组成。

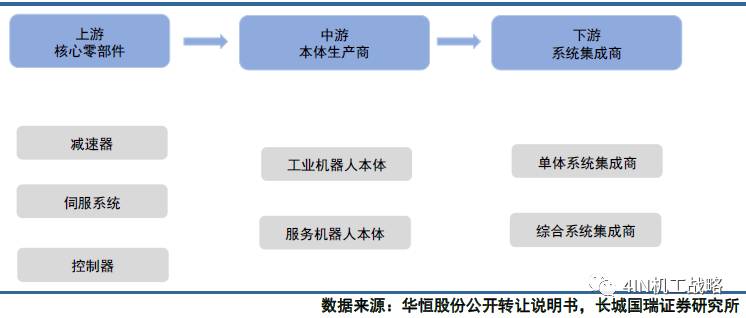

机器人自动化行业按产业链分为上游、中游和下游。上游核心零部件:包括减速器、伺服系统、控制器;中游本体生产商:包括工业机器人本体、服务机器人本体;下游系统集成商:包括单项系统集成商、综合系统集成商。

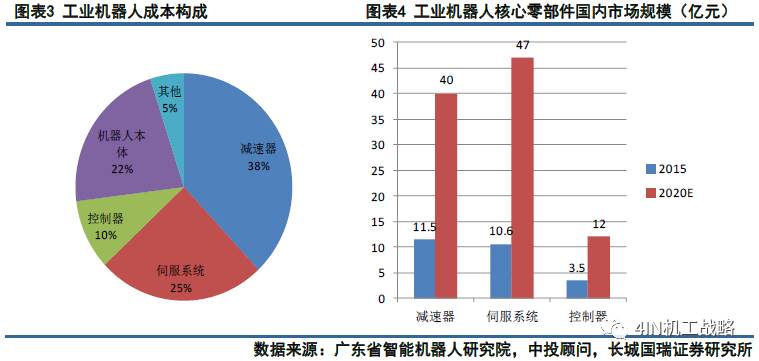

工业机器人成本结构大致如下:本体 22%、伺服系统 25%、减速器 38%、控制管理系统 10%以及其他 5%。在所有核心零部件中,减速器的毛利率最高,达到 40%,伺服电机和控制器毛利率分别是35%和 25%。从市场规模来看,2015 年,减速器、伺服系统、控制器国内市场规模分别为 11.5 亿元、10.6亿元、3.5亿元,中投顾问预测,到 2020 年市场规模有望分别达到 40 亿元、47 亿元、12 亿元。

在工业机器人产业链中,控制器在国内大部分知名机器人本体制造公司均已实现自主生产,但和国际水平仍有差距;而另两个关键基础部件——伺服电机和减速器,目前国内公司与国外竞争对手相比尚缺乏竞争力,技术差距较为显著,国产化率很低。

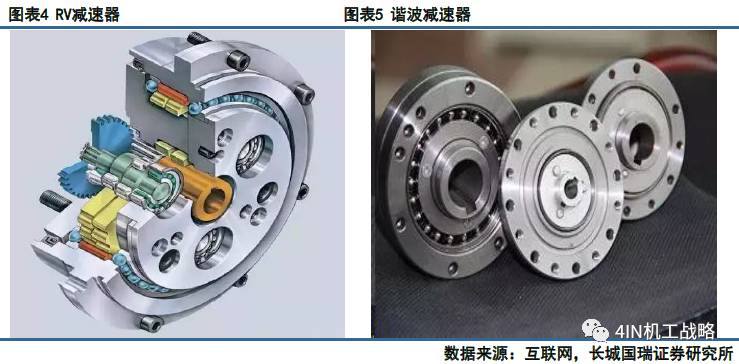

减速器-技术难度最高,毛利率最高,两家日本企业占据75%的市场占有率。目前,成熟并标准化的减速器有:圆柱齿轮减速器、涡轮减速器、行星减速器、行星齿轮减速器、RV 减速器、摆线针轮减速器和谐波减速器,其中 RV 减速器和谐波减速器是最重要的精密减速器。

全球高精度机器人减速器绝大多数市场占有率被日本企业占据,具备绝对一马当先的优势。纳博特斯克(NABTESCO)产品的全球市场占有率达 60%,特别在中/重负荷机器人上,其 RV 减速器市场占有率高达 90%,哈默纳科(HARMONIC DRIVE)的谐波减速器约占 15%。其他的生产企业中,也有住友重机械株式会社(Sumitomo Drive)等日本公司及 SPINEA 等欧洲公司也各占有约 5%的市场份额。

国内公司在机器人精密减速器国产化方面取得了一定的突破。如苏州绿谐波减速器的 2015年出货量达到 3 万台,其谐波减速器价格比进口品牌要便宜30%-40%,用户数量已超越 500 家。在中国市场上,已经对哈默纳科造成了较大的冲击。国内其他减速器业务发展状况如下:

伺服电机-国产品牌约占20%左右的份额,中低端伺服系统实现大规模量产。机器人的关节驱动离不开伺服系统,关节越多,机器人的柔性和精准度越高,所要使用的伺服电机的数量就越多。机器人对伺服系统的要求比较高,一定要满足快速响应、高起动转矩、动转矩惯量比大、调速范围宽,要适应机器人的形体做到体积小、重量轻、加减速运行等条件,且需要高可靠性和稳定性。

伺服电机分为交流伺服电机和直流伺服电机两大类,目前,工业机器人使用较多的是交流伺服电机。 在中国工业机器人市场,主流的供应商包括:日本松下、安川、三菱,以及欧洲和美国的伦茨和博世力士乐等,国产公司有上市公司机器人、新时达、汇川技术、埃斯顿等及非上市公司广州数控、南通振康等。从市占率来看,日本品牌占比约 50%;欧美品牌占比约 25%,而国产品牌约占 20%左右的市场份额。

当前我国中低端伺服系统已经可以在一定程度上完成大规模量产,但高端伺服系统尚未形成商品化和批量生产能力,国内对精密伺服电机控制管理系统的需求主要依赖进口。随着扶持政策对机器人产业的推动,以及国产伺服技术的不断的提高,我国伺服系统进口替代的步伐将加快。

控制器-已实现国产化,机会在于标准化。随技术和应用经验的积累,国产机器人控制器产品已经较为成熟,所采用的硬件平台和国外产品相比并没有太大差距,差距大多数表现在控制算法和二次开发平台的易用性方面,是机器人产品中与国外产品差距最小的关键零部件。

现有的机器人控制器封闭构造,带来开放性差、软件独立性差、容错性差、扩展性差、缺乏网络功能等缺点,已不能适应智能化和柔性化要求。开发模块化、标准化机器人控制器,各个层次对用户开放是机器人控制器的一个发展趋势,存在巨大发展空间。机器人接口统一是大趋势,控制器的机会在于标准化和开放性,未来有极大几率会出现提供控制器模块的平台型企业。

欧洲和日本是工业机器人本体主要供应商,ABB、库卡、发那科、安川电机四大机器人巨头占据全球工业机器人本体约 50%的市场占有率,中国市场也以四大巨头为代表的外资企业占据。国产工业机器人行业仍处在起步阶段,代表性企业有新松机器人、埃夫特、广州数控、埃斯顿、博实股份、巨星科技、新时达等。根据 IFR 及中国机器人产业联盟统计,2015 年我国机器人的新增量为 6.6万台,其中国产自主品牌工业机器人销量为 2.2 万台,占比仅为 33%。

本土企业低端产品过热,高端产业供给严重不足。据工信部初步统计,我国涉及生产机器人的企业超过了 800 多家,其中超过 200 家是机器人本体制造企业,大部分以组装和代加工为主,处于产业链的低端,产业集中度很低,总体规模小。同时各地方还有超过 40 个以发展机器人为主的产业园区。同时,我国本土企业高端品牌机器人供给能力严重不足。应用于汽车制造、焊接等高端行业领域的六轴或以上高端工业机器人市场主要被日本和欧美企业占据,占到了 85%的市场占有率(数据来源:工信部)。

国际机器人系统集成企业除了机器人本体企业的集成业务,知名的独立系统集成商还包括德国杜尔、徕斯和意大利柯马等。国内工业机器人行业普遍采取制造与成套设计相结合的经营模式,在自行进行机器人制造的同时,也通过向 ABB、库卡、安川及发那科四大机器人企业及其他海外机器人供应商外购机器人本体及关键零部件产品,按照客户的真实需求进行方案设计,进行系统集成。国内独立的系统集成上市公司有智云股份和瑞凌股份。智云股份为国内诸多汽车制造商提供自动化制造工艺系统研发及系统集成服务,还为诸多国内知名 3C 产品、新能源电池企业来提供定制化智能装备生产服务;瑞凌股份提供机器人焊接系统集成服务。

系统集成市场规模一般可达机器人本体市场规模的三倍,IFR 预计,2018 年中国工业机器人市场销量有望超越15 万台,按均价 25 万测算,2018 年机器人本体市场规模可达 375 亿左右,系统集成市场规模则有望达到 1125 亿元,未来 3 年复合增长率达到 31%。

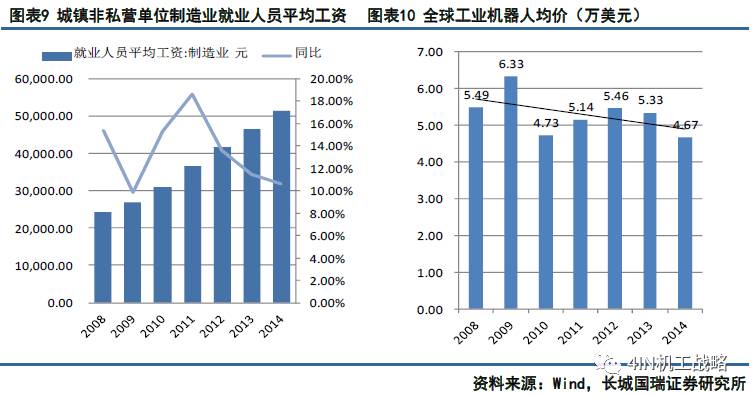

成本优势。随着我们国家人口老龄化情况的加剧,近几年劳动力成本每年以 10%以上的速度大幅度上升,2014 年我国制造业就业人员平均薪资达到 51369 元,低端制造业赖以生存的成本优势逐渐消失。目前,全球工业机器人均价约 30 万元,随技术进步,价格呈下行趋势,特别是中国市场,核心零部件逐步国产化,价格下降速度将快于全球市场。人力成本的上涨,以及工业机器人成本的逐步降低,将迫使制造企业选择工业机器人替代人工来从事大规模和重复性劳动,加速推进工业机器人的应用。

制造业产业升级助推工业机器人发展。我国制造业企业多数仍处于自动化的早期阶段,以粗放型发展模式为主,产品附加值低,产品质量稳定性也有较大的改进空间。而工业机器人及人机一体化智能系统成套装备及生产线的出现加快了原有的生产速度,大幅度的提升了劳动效率,还提高了产品质量的稳定性。随着未来人们对产品质量发展要求的提升,中国工业制造业也将朝着集约化、智能化的方向进行产业升级,自动化程度将会慢慢的高,对以工业机器人为代表的自动化设备的需求亦将会逐步释放。

制造过程柔性化、智能化需求。产品生命周期缩短及多样化需求将促进柔性制造技术进步,生产方式向柔性、智能、精细转变,而机器人在柔性化、智能化和信息化方面具有强大优势。构建以人机一体化智能系统为根本特征的新型制造体系,将加快工业机器人在生产的全部过程中的应用。

产业政策推动行业发展。国家出台的一系列产业政策为中国工业机器人领域的加快速度进行发展提供了充分的保障,推动我们国家工业机器人领域的技术进步和产业升级。

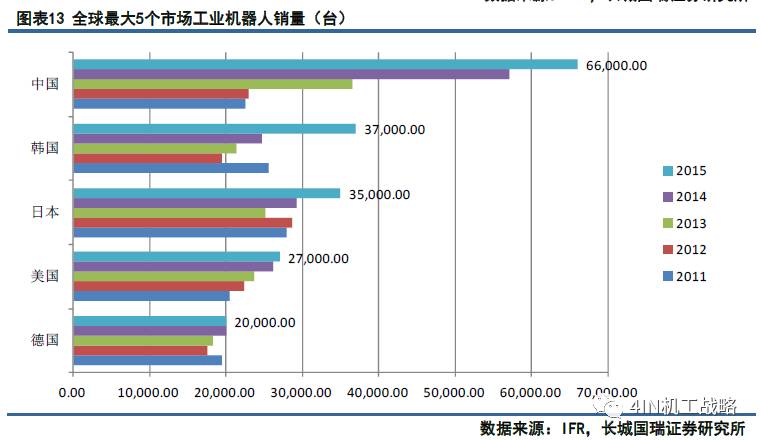

根据IFR(国际机器人联合会)的数据,2015 年全球工业机器人销量 24.76 万台,同比增长8%,全球 75%的工业机器人被销往五个国家:中国、韩国、日本、美国、德国,销量分别为 6.6万台(中国机器人产业联盟统计数据)、3.7 万台、3.5 万台、2.7 万台、2 万台,中国仍是全球最大的工业机器人市场。IFR 估计,从 2016-2018 年,工业机器人安装量将再次增长,年复合增长率至少达15%,2018 年全球工业机器人总销量将达到约 40 万台。

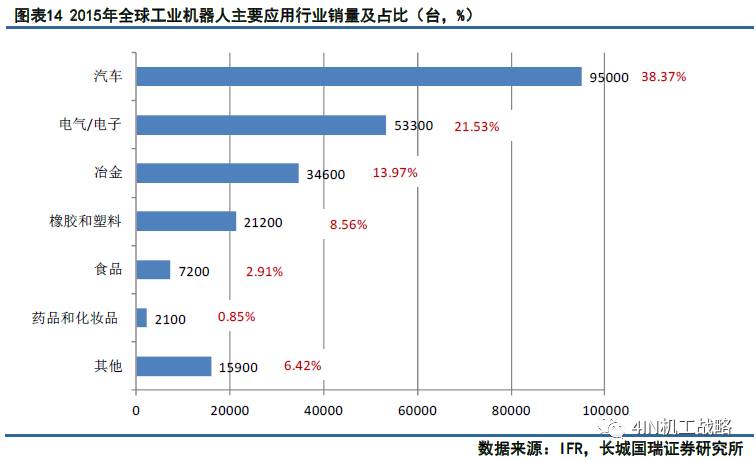

从下业应用来看,汽车产业是工业机器人最重要的应用行业,同时汽车产业大幅度提升了全球工业机器人领域的投资,2015 年汽车产业约销售 95000 台工业机器,占比 38.37%。电气/电子行业(包括电脑设备、无线电、电视、通信设施和装备、医疗、精密和光学仪器)工业机器人销量同比增长10.12%,共计约 53300 台,占工业机器人总销量的 21.53%,电气/电子行业将是工业机器人应用最具潜力的行业。2015 年冶金、橡胶和塑料、食品、药品化妆品行业销量分别为 34600台、21200 台、7200 台、2100 台,占工业机器人总销量的占比分别是 13.97%、8.56%、2.91%、 0.85%。

中国机器人密度仍然很低。自 2013 年起,中国变成全球最大的工业机器人市场,机器人使用密度在2014 年仅达到了 36 台/万人,不仅远低于韩国、日本、德国水平,且低于 2014 年全球平均 66台/万人的使用密度。渗透率还处于较低水平,未来随着我们国家机器人研发技术的进步,工业机器人市场具备十分广阔的提升空间。

中国机器人未来市场发展的潜力广阔。IFR 预计,2018 年中国工业机器人市场销量有望超越 15 万台将继续成为全世界市场最强劲的驱动力。《机器人产业高质量发展规划(2016-2020 年)》提出到 2020 年,自主品牌工业机器人年产量达到 10 万台,意味着 2016-2020 年,我国自主品牌机器人年复合增长率达到 35%%。中国巨大的制造业规模和发展的潜在能力使得中国成为最大的机器人市场。