两种困惑,在疫情初期的口罩荒里迅速聚拢,合力烧成一把大火,点燃整条口罩赛道。也是*次,似乎真正出现了一条全民皆可参与的产业链:

制造业圈里圈外,每个人的朋友圈里都闪现出贩卖口罩、熔喷布、口罩机的小代,甚或自己就是这里面一员;各大电子商务平台中,五迷三道、价格不等的口罩机图纸,也强势登上首页推荐。

居于短小产业链最上游的口罩机制造,更是成为显学,特殊时期各地政府资源向其倾斜,采购补贴最高达到50%。但事实上,口罩机技术上的含金量并不高,设备厂商甭管高端低端、大中小型规模,斥资买到图纸后都能照葫芦画瓢生产。

各种规模的设备厂商纷纷成为口罩机转产厂。即便如此,依旧是卖方市场坐大。2020年1月底到3月,两个月不到的时间里,一台普通口罩机的价格已从18万最高涨至150万,单台N95口罩机更是涨到200万,而交付时间最晚能排期到一个月后。

口罩荒大背景下,位于口罩机上游、另一门中国制造业中的小众生意——伺服电机,也悄然迎来市场格局的剧变。中国本土伺服品牌,在中低端设备上蛰伏将近十年后,终于拿到进入高端市场的候补票。

作为口罩机上主导各个轴的动力控制元件,伺服电机用量很大。单台平面一拖一型口罩机,就需要9颗伺服电机。整个2020年的口罩机用伺服电机,相当于全年市场规模的7%。

2020年2月后,全世界疫情进入危险的爆发时刻,然而,德国在进行“口罩歧视、口罩义务、口罩道德”的三段式辩证;日本在敦促弹珠游戏厅歇业……合起来占据当时中国伺服市场半壁江山的德系、日系等企业,多少受到本国生产端过于拉跨的影响,生产迟迟未能响应。

只有中国本土伺服品牌,在政府引导下火力全开地组织生产,来自口罩机、价值11.8亿元的伺服电机订单,最终绝大部分被本土企业蚕食。

到当年4月,中国口罩日产量就已达4.5亿只,形势从八方来援变成驰援八方,口罩荒危机正式告破。

这场危机直接引发中国口罩机、伺服电机市场格局的激变,但目前看来,分属上下游的两个行业,结局却截然不同——

随着比亚迪、上汽五菱等大厂口罩机研发完成并投产,行业迭代加速,高速口罩机的出现让单产线万。

马太效应出现,低端设备滞销,从荒僻小径变身火热赛道的口罩机市场,已蒙上一层惨淡愁云:有人赚到钱,有人在卖铁。

中国本土伺服品牌:成为这场短暂泡沫里的大赢家,所收获的不只是一轮快钱,而是实打实的市场认可度。

五花八门的制造业设备中,口罩机只能算低技术附加,但经过其检验,长期稳定运行的国产伺服电机,让转产口罩机的中国高端设备厂商迅速意识到替代价值——在生产常态化后,选择国产伺服也成为新常态。

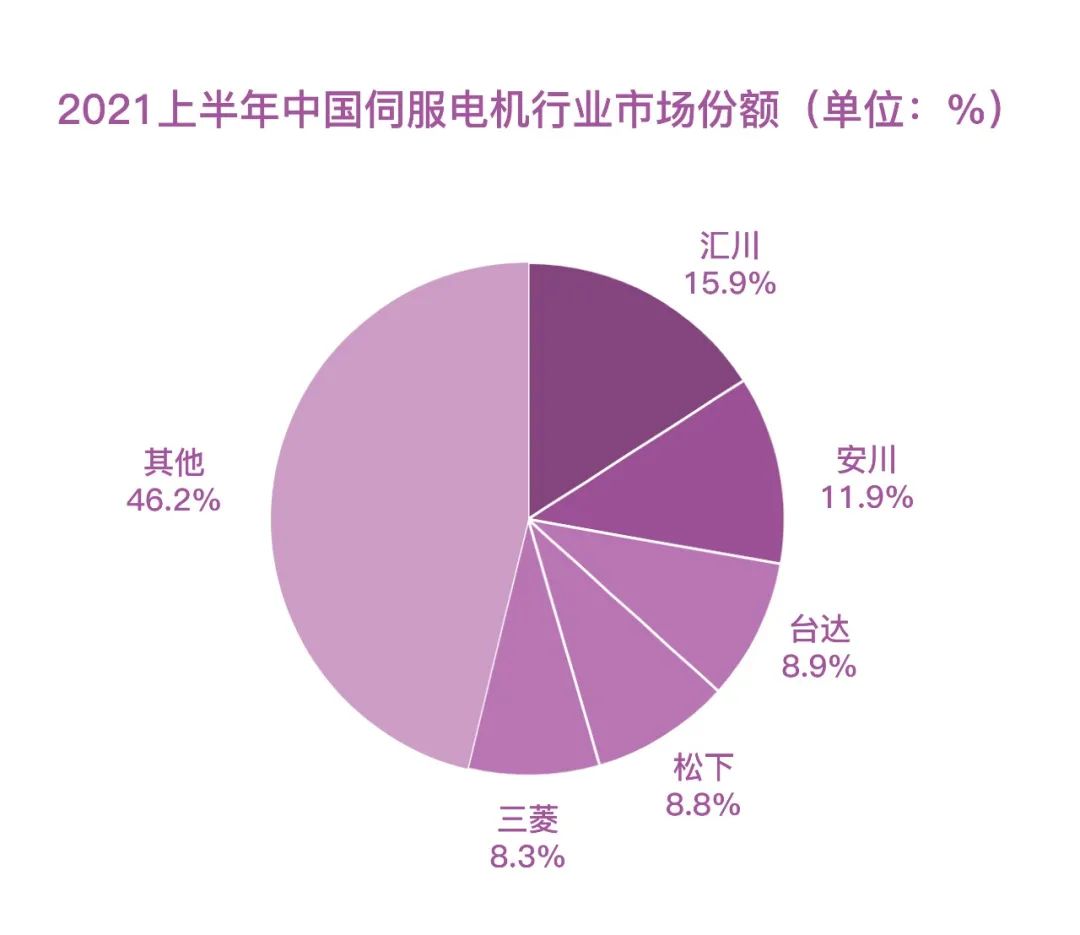

本土品牌在中国伺服市场的占有率,也在2020年升至24%,正式进军第二梯队。头部厂商汇川技术,品牌占比达到10%,首次和安川、松下、三菱等日系伺服品牌并驾齐驱。

现代化制造业之下,产业链的广义层面愈发清晰:行业赛道越分越细,相互接力更加紧密。

频繁出现的价值互换,让各种“微量元素”不再因为体量而被轻慢,“边缘产业”成为伪命题——从基础产业到下游市场,任何一个环节“熵增”或“熵减”,都会以极快速度,催生波及甚广的蝴蝶效应。

小在体量:直到2021年,中国伺服电机市场规模也只有180亿元,勉强能和当年一季度,电子商务独角兽“兴盛优选”的D轮融资金额对等。

大在玩家:既有百年豪门,如安川、松下、西门子;又有近年新锐,如汇川、禾川、台达。份额饼图上够资格报数的厂牌就有十多家,本土品牌总数不下300。外资国资,成分驳杂,各有战略,厮杀激烈。

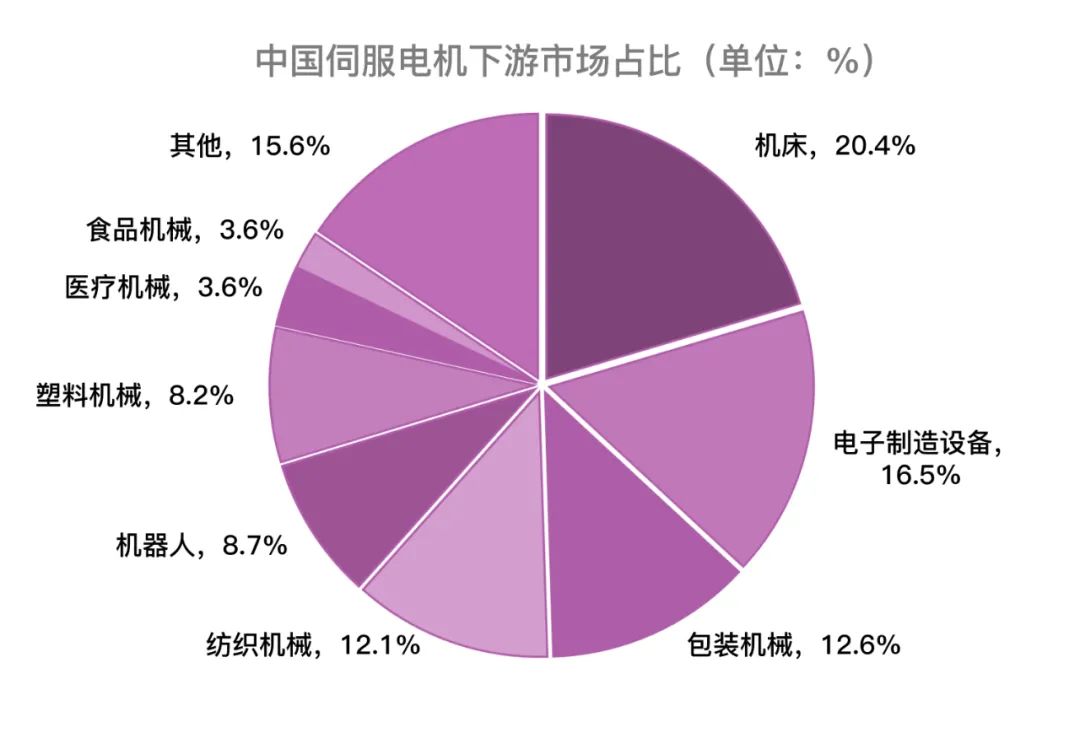

小市场、大玩家,怪格局的成因在于,中国工业自动化正在加快速度进行发展,而伺服电机作为机械自动控制的基础元件,未来几乎所有设备都将成为下游市场。

中国设备制造业即将走进“伺服时代”——谁掌握了中国伺服市场,谁就拿捏住中国自主设备的命门。

然而,中国本土伺服品牌的突围之路,却深陷泥沼。这一次,我们的突围与垄断无关,难度却远胜垄断。

伺服电机虽然与减速器同列于机器人三大核心部件,但从技术和市场的角度看,减速器更重“突变”,伺服电机则依靠“演变”。

伺服电机起源于上世纪80年代,是伴随着集成电路、电力电子技术和交流可变速驱动技术的发展,逐渐演化、集结而成,各国先发的电气厂商相继推出类似产品。

当前的伺服电机仍然没有脱出这一藩篱,只是将更先进的永磁体电机、驱动器、控制器集成为全数字控制的“电机系统”。

换句话说,伺服电机是一个国家工控、数控、电机等技术发展之下的必然产物,后发模仿的优势固然存在,但毕竟缺少逐步完善和更新的过程,标准化、一致性的产品“地基”还需时间才能打牢。

中国企业技术上的劣势在于:日系伺服品牌经过数十年技术积淀,产品稳定性稳占上风;德系的西门子,早已将伺服电机,即工业自动化元件和FCS(总线控制管理系统)、PLC(可编程逻辑控制器)等上位系统深度结合——这都是后发品牌需要经过长时间的研发摸索、艰难的市场竞争才可能完成的目标。

伺服电机面对的是,设备,不加任何定语的设备——机床、机器人、纺织机械、造纸设备、印刷设备……以及这些设备延申而出的无数细分赛道。比如机床有镗铣磨削,机器人有工业、服务两大板块和从中衍生的各个变种。

中国企业市场上的劣势在于:以上种种都是伺服市场之“大”的另一个体现。中国企业起步不久,很难在做好通用产品的同时,兼顾为各个细致划分领域进行差异性优化。即便是起步更早的外资品牌,也没有捷径可言,仍然要不停去做应对改变的水磨工夫。

为数众多的品牌,需要积淀的技术,不断细分的市场……本土伺服品牌面临的,是一条垄断缺位的赛道,也是一场在混乱泥沼里的漫漫长跑——

这些问题,对于2013年之前的中国本土伺服品牌来说,毫无把握,全不可知。

虽然很迷茫,但中国本土伺服品牌也并非无头苍蝇。在一场《父王与大太子》的世纪大戏中,本土品牌颇汲取到一些养分。

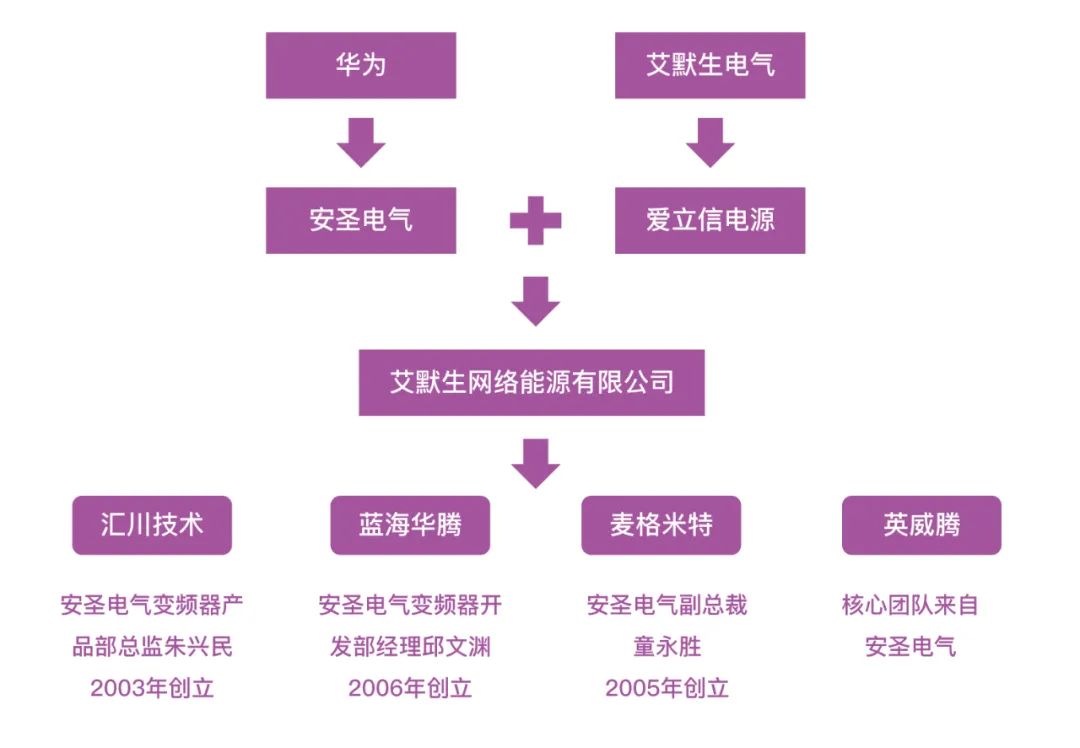

但是总体来说,仍有脉络可循:如汇川技术、蓝海华腾、英威腾、麦格米特——这些中国伺服市场里的头部、腰部企业,创始人或技术团队大都出身于一家名叫安圣电气的公司。

安圣电气,原名莫贝克公司,但在中国电源、工控界,人们更习惯的称呼它:华为电气。

莫贝克的一生,是被华为“嫌弃”的一生,其三起三落的故事可以用短短一句话来总结:父王商业联姻诞下的庶出大太子,“流落村口要饭”,不料逆袭成为一方诸侯;八年后又被贬为庶人,却保留革命火种传道授业,门徒里杰出者甚众,如今中国伺服电机巨头就是这里面之一。

1993年,邮电系统带来3900万嫁妆,与华为联姻诞下莫贝克,这是当时华为旗下*子公司,不折不扣的大太子。但父王创业艰难,将嫁妆悉数投入新一代交换机的研发,大太子处境尴尬,只能去农村市场销售过时的产品。生存全靠父王拨款解决。

虽然自己灰头土脸,但莫贝克还是给华为挣到面子:凭借与邮电系统独特关系,莫贝克帮助华为逐步打开中国农村市场;过时但低价的产品,盈利艰难,却形成独一份的渠道优势。

同时,莫贝克背靠华为这一自带的巨头客户,开始代理销售华为通信电源,也因此遭遇创业历程中*次挫折。

莫贝克代理的电源分为一次电源和二次电源,后者全给华为做配套,只是左手倒右手的游戏。但面向市场的一次电源,却因为质量和技术问题,人人喊打。

这时,早期铺排的销售经营渠道派上用场。莫贝克先通过销售团队触达客户,迅速了解到电源有两方面缺陷:模块容易烧坏,数显屏做得不理想。凭借华为的开发团队,产品很快被补完,莫贝克又利用销售团队将更新后的产品推向市场。

销售-研发-销售的体系下,莫贝克一次电源业务迅速开花,1996年盈利5000万,一转大太子要饭吃的尴尬处境,同时获得父王另眼相看,正式承认身份——更名为华为电气,成为一家独立运营的企业。4年后,华为技术与华为电气共同出资,成立安圣电气。

出身高贵的安圣电气,除了将通信电源销售额做到*,还积极进入工控领域,变频器、监控设备、UPS等工控设备,都在经营事物的规模之中。这正是后来“华为系”工控圈能够开枝散叶的基础。

大团圆结局意料之中地没再次出现。短短八年,历史就转过一个圈:为了现金流,华为成立莫贝克;同样因为现金流,华为卖掉安圣电气。

2001年,中国电信市场格局剧变,华为销售增长率从80%跌至15%,虽然仍是业内的航空母舰,但任正非前瞻到“泰坦尼克号”即将撞上冰山,发表了著名的《华为的冬天》。

砍去枝节业务、筹集现金流、开启研发技术,成为此阶段华为的首要目标——锐意进取的父王大人环顾四周,又将希冀的目光放在大太子的身上……

这时的安圣电气,已是个抢手的香饽饽,不愁找不到买家。美企艾默生用当时60亿元的天价拍下所有权,接手安圣电气所有的业务和债务,并保留原先的核心团队。华为也利用这波现金流度过难关。

倒霉蛋艾默生没想到的是,香饽饽到手却变成烫山芋,安圣电气原来是个彻头彻尾的二五仔,已处江湖之远,却仍心系庙堂——由于企业管理制度和价值观的改变,让老一批华为人很难接受,核心团队陆续出走创业。

这一走,就走出了拥有10家A股上市公司,总市值超过1800亿的中国工控界“华为系”:研发总裁童永胜创立麦格米特;邱文渊、徐学海创立蓝海威腾;看似“普传系”的英威腾,核心技术团队大多来自安圣电气……

而被称为工控圈“小华为”的汇川技术,包括创始人朱兴明在内,陆续有40多名原安圣电气员工加盟。从产品线负责人,到研发技术、市场销售,应有尽有,几乎完整复刻了一套华为体系。

八年时间,对于莫贝克来说是一场从无到无的转圈,但对朱兴明等人来说已经足够,华为成功的基因,深深嵌入他们的商人DNA之中:

踩在华为肩膀上看到的“成功三要素”,被汇川等企业套用在中国伺服市场,并借此把握住,未来中国伺服市场关键的三次机会。

接下来,立方知造局将以成为本土伺服头部企业的汇川技术作为主视角,继续穿越中国伺服市场的泥沼。

华为系的工控企业们,在进入伺服电机领域之前,已经在变频器市场和日系、德系品牌经历过一轮惨烈厮杀。凭借安圣电气的技术遗泽、华为的成功密码,汇川、英威腾等企业成功突围。其中汇川依靠“单一产品线”的企业战略,坐上了中国变频器市场的头把交椅。

2010年前后,随着中国工控技术的进步、对工业自动化的巨大需求,汇川们开始下探,进入伺服电机市场——这一探,才知道伺服行业的水实在太深,自身在企业规模、变频技术、研发能力上的优势,被泥沼般的市场完全淹没。

交流伺服自出现以来,慢慢的变成了市场上的主流选择,而变频技术是其中必须的内部环节,所谓的伺服驱动器,实际上就是高端变频器。但伺服电机的核心技术毕竟不止驱动器一种,还有永磁电机和控制器,这就先将变频器厂商的优势冲淡了一层。

2010年,包括汇川在内的中国本土伺服品牌所推出的新一代伺服电机,绝大多数都是模仿安川、松下、三菱等日系产品,性能、优劣势大致相同。汇川们虽然在生产能力上较强,但产品趋同让这一优势也被冲淡。

中国本土品牌由于知名度、产品性能比不上日系,PLC、上位系统被德系甩得老远,打入中高端市场是不用想了;而在低端市场,汇川等已成规模的企业,对“杂牌”厂商也没办法形成降维打击——大家都模仿日本货,你们装什么大尾巴狼?

而上述的技术原因、市场原因,归结到底,还是在于当时中国的设备赛道已经定型多年,外资品牌进入时间早,主流OEM设备渗透率已超过八成,即使是低端市场,本土品牌降维也好、降价也好,同样难以介入。

因此,汇川们早期向伺服领域的扩张,空有遗泽、宝典、规模三板斧,却有力没处使——只能等待新市场的出现。

2013年,中国成为全世界*工业机器人市场,不到两年时间,机器人相关的公司数就扩张10倍——以工业机器人为代表,中国新兴的中小型自动化设备市场已打开。

中国本土伺服品牌早已饿红了眼。汇川在2013年度报告中首次提到“机器人”,就立即将其确定成未来3~5年的研发技术和市场拓展方向。

但年报中最有必要注意一下的,是紧随机器人、新兴设备后的这样一句话:不停地改进革新“快速满足细分行业价值客户的真实需求”的经营模式。

中国成为*工业机器人市场后,面对海量政策扶持,大多数本土工业机器人厂商已无暇顾及研发技术,转而选择依靠价格战扩大在低端市场占有率,高端产业低端化的泡沫已在所难免。

伺服电机作为工业机器人的上游元件,B2B商业模式之下,最怕的就是下游市场展开价格战,这必然会导致机器人厂商向伺服厂商议价。

数量庞大的本土品牌将成为主要“受害者”,为了保住市场占有率,只能被动参与进没有底线的“摆烂大赛”之中。一时间,产品价格没有*,只有更低。

如果按照正常的逻辑发展,这场B2B价格战漩涡,上下游选手的“武器”将会是为了降本而降质的“工业垃圾”。而对于中国本土伺服品牌来说,砸招牌降价也未必就能带来好结果——当时外资品牌之间的竞争同样激烈,其产品价格不算离谱,国产替代如果不达标,设备厂家仍然会转向外援。

但从工控进入伺服的企业,凭借伺服电机的技术特点,以及“满足细分行业客户的真实需求”的布局,在低端设备市场,硬是做成了低端典范,借此跳出下游市场引起的价格战漩涡。

前面提到,伺服电机是软硬结合的系统工程,日系、德系凭借大而全的产品线,已经在市场上做到“我有什么客户就用什么”;中国企业想要突围,只能反向发展,做出小而专——客户要什么我就做什么。

拥有自研技术的本土伺服品牌,先是开发出紧凑型、中小型伺服电机系列,再根据对应的设备厂商客户优化电路设计、调节软件功能,将客户产品应用领域之外的转速、功能通通删减,从而既保持了在设备厂商中的竞争力,又降低了伺服电机的生产制造成本。

一是差异化竞争,本土伺服品牌利用产品,将自己和客户打造成细分市场里的性价比*;

二是“版”产品,将产品性能固定在某个区间内,价格也相应降低,突出一个“够用就行”。

以汇川技术为例。2013年,汇川推出中小功率的IS620P伺服系列,功率范围在100W~7.5kW。而日系安川电机同期上市的Σ-7系列,功率跨度覆盖50W~15kW。

同时,汇川将主战场转移到LED设备、纺织设备、雕刻设备等技术上的含金量相对低的细分赛道,针对这一些行业的厂商进行“专机化”产品研究开发——一个销售,进一步探索一个客户所有的工艺、痛点,带回公司后有不同技术团队进行快速消化,响应客户需求。

看起来是否很熟悉?没错,这就是华为系成功三要素之一,快反馈:销售-研发-销售体系。而实现这一要素的前提,是“广撒网”的销售渠道。

中国本土伺服品牌,包括台湾省的台达,几乎都在中国每个省、市部署售后渠道,初衷是因为产品故障率高,密布修理点便于及时解决客户问题。但在本土品牌拓展细分市场时,这些渠道就成为销售触达客户的销售网络。

仅汇川一家,就有超过2000个销售人员,在全国各地点对点接触客户;背后还有2600个技术人员提供支持。其他本土品牌的配置也基本相同,只在人员规模上有所差异。

中国本土伺服品牌慢慢在低端设备市场站稳脚跟,从华为系的老三板斧中,又衍生出中国伺服的新三板斧:

“本末倒置”——不同于外资品牌带着技术来中国开拓市场,本土品牌背靠市场开发产品;

“投机取巧”——学习外企成熟技术并加以删改,让伺服厂商自身和客户都获取性价比优势;

“人海战术”——撒网式铺设渠道,一方面解决产品售后,另一方面便于销售接触客户。

中国本土伺服品牌在工业机器人等新兴设备领域的*次投机,虽然没有在市场占有率上得到体现,但却停止了在广阔下游市场中的乱撞式扩张,在技术的发展上找准方向,分头去往各条细分赛道。

很多企业逐渐发现,原先为降本被迫打出的三板斧,恰巧符合中国伺服应有的发展轨迹:

2015年,“中国制造2025”行动纲领发布,工业机器人等智能制造设备被提升至国家战略层面;

另一方面,《巴黎协定》在联合国盖章通过,清洁能源成为未来大势,在中国,新能源汽车被列入十大重点发展产业,光伏装备制造成为带动产业升级的新增长点。

继工业机器人之后,更多新兴设备在中国市场上迎来爆发,对于伺服电机的需求自然也水涨船高,2015~2018年,中国伺服电机市场规模年复合增长率超过15%。

另一方面,包括“中国制造2025”、“十四五规划”在内,对本土品牌自研伺服电机的扶持政策逐渐增多,顶层设计的方向也发生明显的变化——从要求单一元件或设备单点突破,转变为推广工业自动化和人机一体化智能系统的全面铺开。

政策要求加上设备需求,中国本土伺服品牌在技术和市场两端又完成了一次蜕变:

设备领域新玩家的出现,以及中国本土工业机器人企业的自我升级,迫使国产伺服电机产品线也必须向其靠拢。

但由于细分赛道实在太多,单一伺服品牌的产品线难以全部跟上,于是本土品牌不约而同地选择一个或几个行业打造“专机化”产品,并借此将产品渗透入类似的行业。

比如汇川,虽然技术和战略上向安川等外资品牌大而全的产品线看齐,但不同的阶段仍然有所侧重。2015年,汇川研发出电液伺服系统,专攻注塑行业,2016年销售额已近4亿,成为细分赛道内的小爆款,并借此外探向其他应用液压技术的新行业。

而华中数控埃斯顿早期研发方向是机床伺服系统,但后期分别向新能源汽车、工业机器人领域扩展业务。

新赛道出现,加上国家政策扶持,更多本土工控公司开始加入伺服大军。另一个需要我们来关注的现象,是工业自动化上下游的厂商之间开始了业务上的兼并与融合。

汇川、禾川、埃斯顿等伺服电机品牌,通过收购、入股机器人企业,逐渐开始推出工业机器人整机产品,并借此继续向工控技术的最终目标——总线控制、上位系统拓展业务;另一边, 信捷、卡诺普之类原先专注于机器人控制管理系统的厂商,也上探至伺服系统。

中国本土伺服品牌,在“看得见的手”有意推动全面工业自动化的布局之下,新需求所引发又一轮的设备浪潮之中,摆脱了在低端设备行业通过删改产品谋求利润的“假差异化”操作,转而用实打实的研发、技术升级产品,为主攻的行业提供真差异化。也因此获得了自身产品的核心技术优势,拉近与外资品牌差距。

到2020年,由于前一年设备市场景气下行,伺服行业经历一轮小洗牌后,又迎来口罩机市场爆发,中国本土伺服品牌在中国市场占有率相较2010年已增长10%,达到24%,仅次于日系品牌份额。而汇川市场规模增长86%,禾川增长40%,代表着国产品牌正式跻身第二梯队。

2020年底,安川囤积价值4亿元的伺服电机;而汇川更狠,囤积超过5亿元的伺服芯片。

在新兴设备浪潮中起势的中国本土伺服品牌,研发上的投入也变得更多,国产伺服电机的脉冲频率、分辨率、响应速度和精度等方面,已经和一流外资品牌相当。

但由于生产的基本工艺缺少积淀,产品的稳定性和可靠性仍属二流水平,因此中高端国产设备厂商在选择伺服电机时,还是对本土品牌抱有疑虑。

即使经过口罩机的验证,加上近年来“单台设备多轴化”趋势,完全采用国产替代的设备厂商大多还是铺量型,或是为了低价冲击海外市场追求性价比。

在锂电池卷绕机这种高端设备上,设备厂商会选择在150个轴中,80颗主要轴用外资品牌,70颗次要轴用国产,借此降本。

这样一来,中国本土伺服品牌虽然市场地位有所提升,但无异于又被卷进一轮价格战中。同时,在高端市场的门口徘徊,也会更晚搭上国产设备升级的车。

2021上半年,中国伺服市场销量前五企业占比达53.8%,行业集中度明显。很多2020年还在份额饼图上占据一席之地的中国本土伺服品牌,又被划归到“其他”行列中。

外资品牌的日子也不好过:德系老大哥也在“其他”中泯然众人,日系的松下、三菱市场占比双双跌破10%。

先来说芯片荒。疫情初期,隔离中的人们消费欲望大增,手机、电脑等电子科技类产品销量随之飙升,而芯片的供给侧也严重向消费电子倾斜。

这种情况一直持续到2020年12月,疫情期间芯片产能本就紧张,加上不协调的资源分配,汽车行业首先感到无芯寒冬的来临——2021年一季度全世界汽车减产100万辆,根据AFS(Auto Forecast Solutions)的测算,全年减产超过1000万辆。

覆巢之下,消费电子业同样受到波及,根据小米财报,缺芯导致其手机业务减产1000万部左右。

热门行业尚且如此,隐伏在制造产业链上游的伺服行业,能吃到的芯片份额只有更少。即使如西门子、三菱之类的巨头,除了减产之外也别无选择。

再来说赢家。2021上半年,汇川市场占有率暴涨至15.9%,在中国伺服市场*,这也是中国本土伺服品牌首次登上头名宝座。

日系品牌安川的市场占有率为11.9%,与上年相比没太大变化,但得益于同行衬托——原本并列*的松下份额一下子就下降,因此仍然维持住头部企业的形象,排名第二。

要知道,2021年中国伺服市场规模相较2020年又增长20亿左右,无论是向上追击的汇川,还是原地踏步的安川,产量都在逆芯片荒之势上升。而逆势的动力,来自于他们的前瞻能力——

2020年底,安川囤积价值4亿块钱的伺服电机产品;而汇川更狠,囤积超过5亿元的伺服芯片。

安川大量备货的原因,是为了应对机床工具市场以及新能源市场的要求,这两个市场在2020年第三季度, 已呈明显涨势。

汇川囤积芯片的前瞻性,则来自于其管理层所继承的华为成功基因——大视野,不止局限于主营业务,积极监测并应对宏观动态。

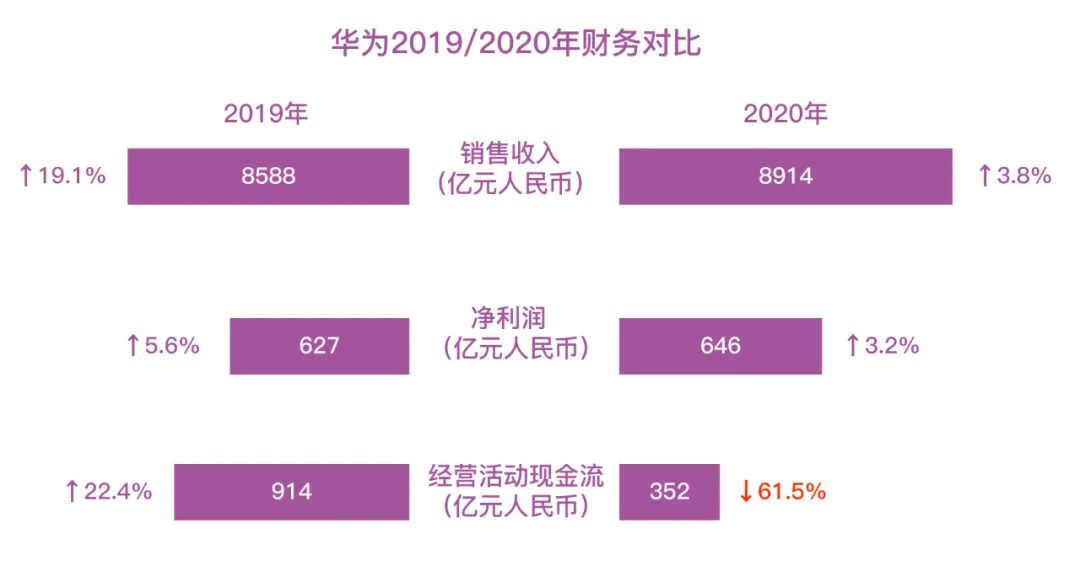

2020年9月15日,华为芯片被断供,对于一家主营toB和toC设备的企业来说,不啻于毁灭性打击。但从华为半年后发布的2020年报来看,其三大业务板块并未缩水,出售的收益反而有所增长。

而另一个数据却一下子就下降:为了应对断供,华为投入巨量资金囤积芯片,2020年经营活动现金流仅剩352亿元,相较一年前下降61.5%。

具有深厚华为血统的汇川技术,自然也从华为的遭遇中获得启发,加上汇川自身也在经营SCARA机器人业务,对消费电子行业风向有所感知,因此才在芯片荒的多米诺压倒伺服行业之前,就做好了准备。

根据汇川技术2021半年报,“有货就是竞争力”成为其全年经营销售的策略。这点醒了还在苦苦等待外资伺服产品的中高端国产设备厂商,“有货”对他们来说同样重要,而缺少伺服电机这一核心部件,就无法出货——一旦停产,高质量还是性价比,都毫无意义。

明白了这一层的中高端设备厂商,在选择伺服供应商时一改往日严苛,原先需要100分品质的伺服电机,现在80分的国产替代品也照用不误,何况中国本土伺服品牌有着强大的售后渠道兜底。

2021上半年,中国本土伺服品牌市场占有率达到35%,虽然除了一枝独秀的汇川外,更多厂商的名字还被淹没在“其他”之中,但国产品牌的市占率终于超过日系三大家,在场面上占据优势,却也是不争的事实。

层层递进的设备市场,诸多必然或偶然的机遇,造就中国本土伺服品牌的崛起。但伺服电机小众赛道、大量玩家、广阔市场的特殊性,注定激烈的竞争将继续存在——

本土品牌与技术相仿的日系之间摩擦将更为激烈,并将逐渐触碰到德系把持的上位系统;另一方面,本土品牌之间的价格战,也终究无法避免。

在上面的内容里,立方知造局聚焦于中国伺服市场的特殊性,尝试勾勒中国本土伺服品牌如何走出泥沼——而刻意忽略的,是德系、日系等外资品牌,怎样看待并应对中国本土伺服的崛起,以及外资品牌不同的应对方式,最终对中国品牌以及他们自己的市场占有率,所带来的影响。

更重要的是,外资品牌在中国市场发展的路径和取舍,对于中国本土伺服品牌的未来发展,有着非常意义的启发。

中国本土伺服品牌从早期发展,到2013年后积极进取、2015年后技术追赶,不可避免会一点点蚕食原本日系、德系的客户和市场。

但在一系列过程中,外资品牌却仿佛集体哑火,并没有在技术垄断或是价格战上,给本土品牌的扩张带来烦。

这其中,一种原因是本土品牌的确有着不可阻挡的优势,另一方面则是外资品牌由于各自的远见或偏见,形成两极分化的应对态度,为本土品牌创造了生存空间。

外资伺服品牌里,在中国市场最有代表性与影响力的是四巨头:日系安川、松下、三菱,德系是西门子。

四家企业里,按照对本土品牌不同的态度,又可以划分为“作为”和“不作为”两大阵营——作为派有松下、三菱;不作为派有安川、西门子。

其实在2017年之前,四巨头在中国市场占有率加起来达到60%,占据*优势,因此不论是对其他外资品牌,还是中国本土品牌,都采取放任自流的态度。

比如积极在激光设备扩展业务的富士,实际上已经侵占到四巨头的利益,但后者依然没有利用价格战或是技术优势去打压。

原因在于,按照四巨头的市场理论,中国庞大的伺服市场、无数的细分设备,以及伺服电机上游永磁体、变频器和芯片的供应……种种因素都表明,仅靠几家企业没办法吃下所有业务,自下而上的竞争者如同韭菜,割了一茬还有一茬。

中国品牌或许会跑出几家寡头,和现在的外资巨头在不相同的领域共同制霸高端市场,依靠技术获取用户粘性,此外稳步向新兴设备产业扩张;

而设备类型庞杂的中低端市场,巨头基于技术优势,必会稳占一定份额,剩下则由得小厂商们去惨烈厮杀。

但中国本土伺服品牌见缝插针的能力,以及中国设备快速的更迭周期,让四巨头严谨的市场理论显得无比尴尬和天真——

中国本土品牌将低价的差异化带入市场,低端设备领域首先被攻占。甚至部分中高端市场,比如原先“四不管”的激光设备,富士正如鱼得水,却被汇川等本土企业发起的几轮价格战打得偃旗息鼓,市场占有率也被瓜分殆尽。

2017年,四巨头猛地发现,自家的伺服电机在铺量的市场里已经失去影响力、面临的*问题从如何扩产变成了如何卖货时,一切都已经晚了:市占率跌落至42%,统治力不再。而中国本土品牌顺着新兴设备的东风,正向中高端市场全面进军。

“作为派”的松下、三菱通过拓展低端产品线,与中国本土品牌展开价格战,争夺市场占有率。

从上帝视角来看,松下和三菱的策略转换不可能成功,因为缺少了低端市场最关键的制胜法宝——销售渠道。没有渠道,难以接头下游厂商,研发能力再强也无用武之地。而降价策略更是改变了用户心智,日系伺服的定位本属高端,降价不仅拉低自身品牌形象,与中国本土品牌打价格战的做法,实属吃力不讨好。

结果也是注定的,松下和三菱的市场份额不增反减:2016年,松下在中国的市占率17.5%,三菱15.5%,而推出低端产品后的2018年,双双下跌4%。

但是,作为派在低端市场进取失败,并不意味着其策略是错误的,恰恰相反,熟悉中国市场的松下和三菱,也许有着另一层“远见”——

从2010年中国出现“新兴设备产业”概念开始,短短7、8年时间,以本土工业机器人行业为代表,很多厂商利用政策扶持,积极研发、并购,迅速拉近与外资品牌之间的差距,进而在市场上占有一席之地。

另一方面,中国光伏设备、锂电设备随着国内相关产业的快速的提升,已在多轴化进程上赶超外资设备。

可以这样说:中国新兴设备市场,高端产业低端化的弊病固然存在,但低端品牌向高端进化的潜力同样不容小觑。

对于作为派来说,很难不“远见”到这样一种情况——今天排队等货的弱势甲方,很可能就是明天的金主爸爸。因此宁愿自降身段,也要打入低端市场。

与之相对应的,是存有“偏见”的不作为派,需要先说明的是,不作为派并非真的不作为。

提倡“技术立社”的安川,和以一己之力开创工业4.0的西门子,在2017年面对自家伺服电机业务在中国市场逐渐收缩的情况时,仍然坚定相信原先“寡头领导、金字塔结构”的市场理论。

具体表现是:安川作为*没有在中国本土伺服品牌冲击下降价的外资品牌,基本放弃低端市场之间的竞争,转而固守高端设备领域,研发和销售都为此服务;

而西门子虽然推出中低端的V90系列伺服电机,但其实是为了配合中国爆发的新兴设备工厂的上位系统使用。

这并非因为安川和西门子缺乏远见。事实上,深度参与中国制造业的安川和西门子,同样感受到中国设备从粗放到精密化的趋势。但就此得出的结论,却与松下和三菱不同:

未来的中国设备向智能化、数字化方向发展时,终将抛弃性能不够完善的核心部件,因此着力于高端产品、上位系统,就等于把握住未来。

远见是有了,但其中却包含着偏见。“性能不够完善的核心部件”,显然指的是中国本土品牌的伺服产品。

安川对中国本土伺服品牌可以说“倾囊相授”,不仅技术上任由模仿,甚至连中国的伺服电机标准,都是以安川的标准起稿;

西门子则为中国工厂搭建“整厂整线”方案,在国内中、大型PLC项目中,有着接近一半的市占率。

然而,技术任君采撷的态度背后,其实暗含的是另一种外资品牌优越感——技术能随便模仿,甚至欢迎模仿,带来的后果,是安川和西门子将始终*一步,而只要有这一步存在,中国本土伺服品牌的产品,将永远都只是“性能不够完善的核心部件”。

如同作为派错误低估了中国本土伺服品牌在低端市场的统治力,不作为派虽然远见更深一层,布局更远一步,但还是疏漏了关键的一点:中国设备向产线化迭代的速度。

中国新兴起的产业正在快速形成产业链闭环。如半导体、光伏、锂电厂商,无一例外都在向前后段工序扩张产线,对于小型PLC的需求量激增。

而本土伺服品牌上探至PLC领域的企业,也因此得以发力。2019年,中国本土PLC头部企业,汇川、信捷加起来的市场占有率只有5%,一年后上涨至13%,市场占有率已超过西门子的三分之一。

中国本土伺服品牌应对市场变局的能力、顺杆向上爬的做法,已经触碰到安川和西门子的底线。要知道,工控圈,它的确就是一个圈——占据上位系统后,对需要向上兼容的伺服电机自然就有了一定排他权,也就真正从源头打开了市场。

2018年,安川收购与西门子合资创办的工业自动化公司YSAD(Yaskawa Siemens Automation&Drives),希望能够通过高品质伺服电机、先进工业机器人,加上西门子的PLC优势,实现更全面的人机一体化智能系统上位系统,以应对中国本土伺服品牌向上扩张。

而安川从2013年推出Σ-7系列伺服电机后,就一直没再更新过的产品线,也即将用Σ-X开启新一轮迭代。

四巨头最后殊途同归在对于中国设备市场、本土品牌的“重点关照”,这势必会让本土伺服未来的爬坡之路,行进得更加困难——机会的蛹壳再一次包围中国伺服——但外资品牌的远见与偏见,已经指明了破茧的方向。

远见代表着本土品牌的优势:在未来,中国新兴设备产业提供的原动力将持续存在,本土伺服所要做的,是在新兴市场继续打好“本末倒置、投机取巧、人海战术”三板斧,如此才能跟上中国设备迭代的步伐,进而完成在技术和市场上的自我升级。

立方知造局在此也大胆预测一下,2022年本土伺服品牌将大有可为的几条赛道:

1 光伏:目前,单晶硅棒等原材料价格持续上涨很严重,隆基等光伏企业因此产量减少。正因如此,光伏厂商也格外重视生产效率以及产线扩张,以期打造产业链闭环。随之而来的,就是大量设备迭代,以及上位系统需求。

2 半导体:中国半导体产业已进军生产前段,首先突破的就是CMP(化学机械抛光),并且已有终端厂商开始选择国产CMP设备,而设备厂商也在向多合一式发展。本土伺服品牌也许可以搭上这趟国产替代的顺风车。

3 锂电:随着新能源车普及,锂电池的生产量会不断攀升,前面提到的多轴锂电池卷绕设备将成为更多厂商的选择;另一方面,锂电行业新的增长点,在于储能、换电,与之相对应的自动化产线、设备也将迎来爆发。

偏见代表着本土品牌的劣势:本土伺服“本末倒置”地紧跟新兴设备,源于在传统设备领域的市场缺位与技术落后,实是不得已而为之。而产品稳定性的突破,只有经过长年累月生产工艺的改良才能实现;国产PLC等上位系统,虽然涨势迅猛,但跑出来的企业还是太少,市场占比也远弱于西门子。

在未来,中国本土伺服品牌不论是追击新兴设备市场,还是补足传统设备缺位,在庞大的品牌基数下,价格战仍将继续。本土品牌即将面临和安川类似的抉择:是放弃一部分市场,还是牺牲自己的利润。

*的答案,还是在于伺服电机本身的产品属性:作为主导工业自动化的核心部件,在设备产业内注定只能成为幕后英雄。只有让客户保持竞争力、在市场上持续胜利,才是伺服企业制胜的关键。

中国品牌的被动在于,每次陷入瓶颈,依靠经营策略、研发技术也无法更进一步时,总有馅饼如约而至——机会来得及时,企业接得顺溜,好像事先排练;

外资品牌的被动在于,明明率先进入市场,技术占据*优势,但当中国品牌赶来磨削份额的关头,或打策略牌,或打技术牌,却最终只能眼睁睁看着蛋糕被一点点切走。

不以企业自身意志为转移,持续喂饼中国品牌、不断封盖外资品牌——这种神秘力量究竟来自哪里?

是中国设备的快速更迭、对性价比的要求,为本土伺服带来发展机遇?或是中国企业之间协同作战,争取国产替代?还是中国在政策上引领企业未来的发展,并且允许产业早期的“投机”,以此带动产业发展?

文章中我们大家可以看到,中国本土伺服品牌的成功,更多依靠既得的商业知识和某种商业经验,比如早期华为的老三板斧,和经历过一轮市场洗礼后的新三板斧。

即便是头部企业汇川,其“专机化”、“单一产品线”等等战略,更多也是借鉴华为理论,以及成功后的反思,“顺瓜摸藤”总结而来。

反观外资伺服四巨头,定下的战略虽各有不同,但总的前提,都是对“金字塔型市场”这一理论坚信不疑,而后顺藤摸瓜。

其实这种对比,并不止存在于伺服电机行业,制造业的各个侧面里都屡见不鲜。在业内流传这样一种说法:中国企业家买单的是知识,是已经获得成功的成功经验,渴望通过复刻华为等企业的发展路径,帮助自身做大做强。

中国制造业里的本土品牌,与其叫做企业,不如称之为工厂;而企业家更多扮演的也是厂长角色——对自己的“工厂”一言而决,如臂使指,主导战略就是做大企业,发展趋势就是扩产卖货,占领市场,进而向产业链上下游扩张。

这种看似不符合主流商业逻辑、商业信条的经营方式,正好是类似安川、西门子,这些已进入经理人运转下的百年外资的“克星”——面对机会,工厂随着厂长一声令下,就能立刻转变销售策略、转变生产方向;而外资企业,反应往往要滞后许多。

或许,一部分中国企业狼性的追逐,看起来不那么优雅;又或许,其中的差异来自于中国工业化进程更晚的起步。

但对于有着所有工业门类,却在很多核心技术、材料上被卡脖子的中国制造业来说,包圆产业链是个朴素而又迫切的需求,而这样的中国企业,正是最为契合的搭档。