受益于疫情之后外资品牌产能空缺和国内产业安全、自主可控意识增强,公司抓住机遇利用新品抢占市场占有率,业绩出现加速增长。

雷赛智能(002979.SZ)企业成立于1997年,主要是做运动控制核心部件控制器、驱动器、电机的研发、生产和销售。

公司产品覆盖了运动控制的主要领域,包括电子制造装备、特种机床、工业机器人、医疗健康设备等设备制造业,是同时拥有控制器、驱动器、电机综合研发平台的高新技术企业。

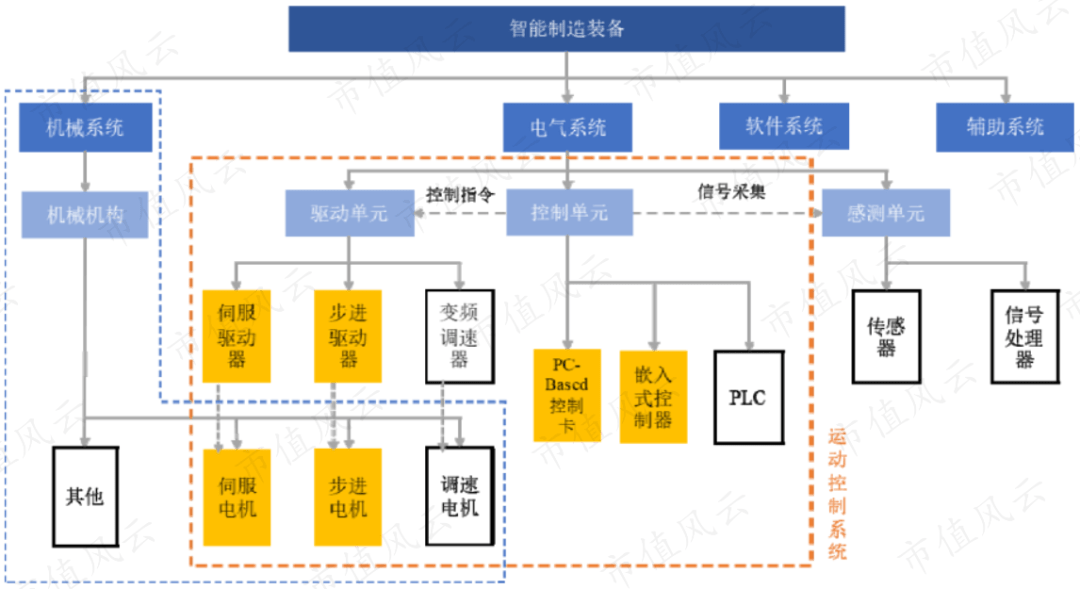

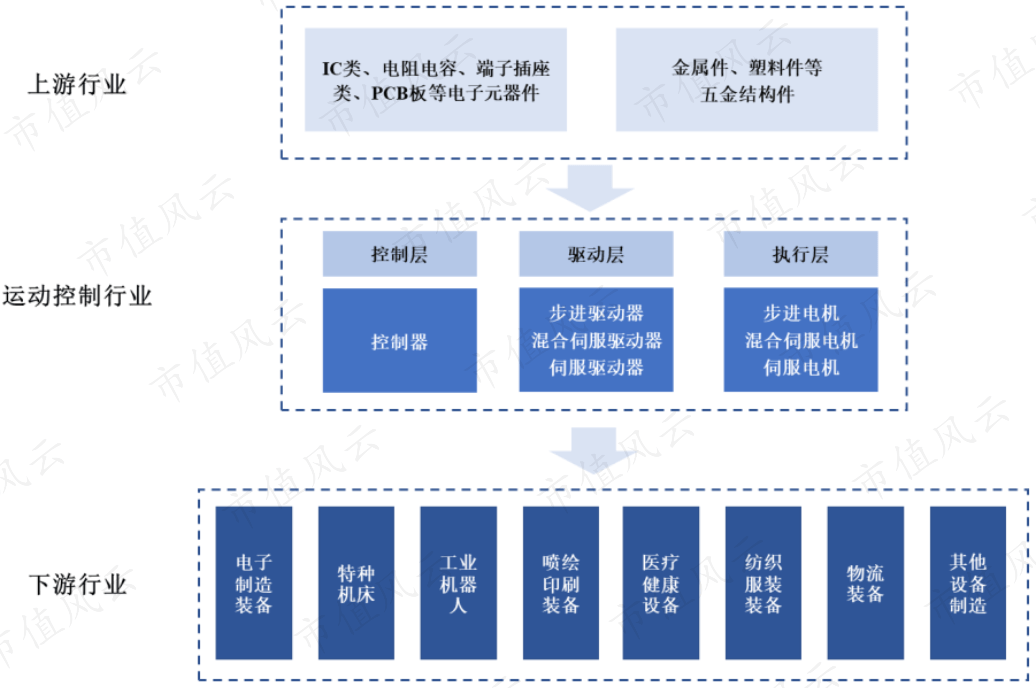

公司深耕工业自动化行业20余年,目前在控制层(PC-based运动控制卡、独立式运动控制器、PLC等),驱动层(步进驱动器、混合伺服驱动器),以及执行层(步进电机、伺服电机)都有产品布局,是国内运动控制核心部件供应商。

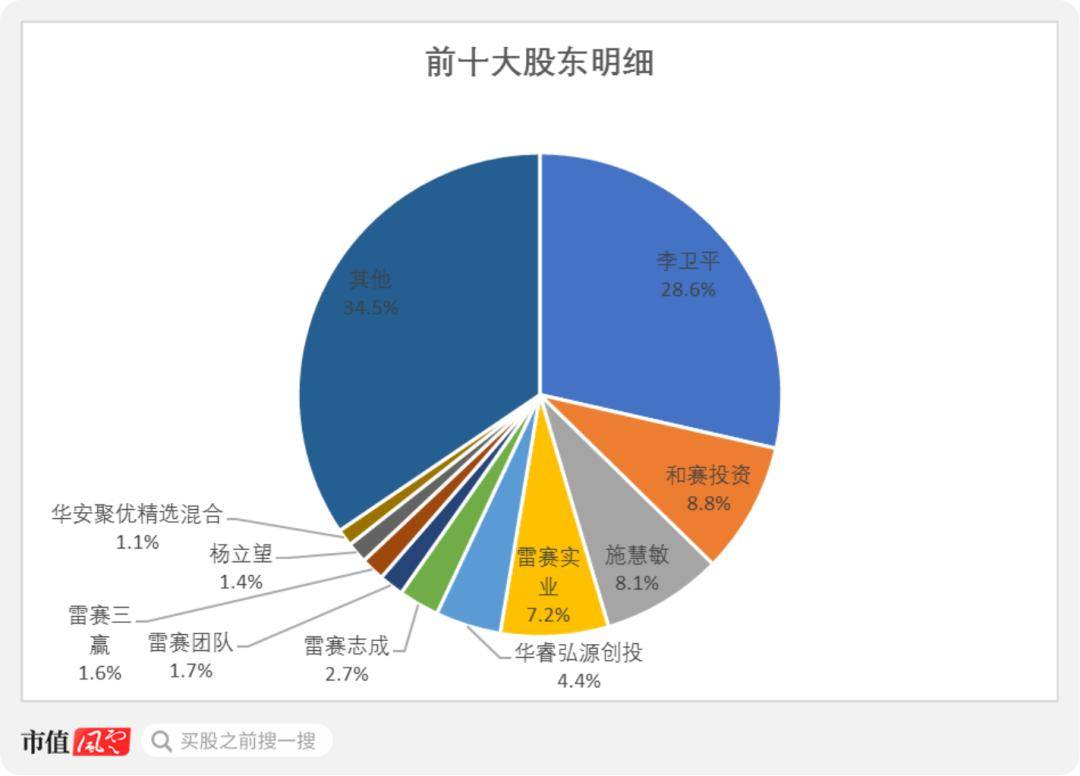

截止2020Q3,公司创始人李卫平先生直接持股28.6%、通过雷赛实业间接持股7.2%,其妻子施慧敏直接持股8.1%,二人合计持有近44%的股份,为公司的实际控制人。

除此之外,和赛投资、雷赛志成投资、雷赛团队投资、雷赛三赢投资均为公司的股权激励平台,合计持股14.7%。公司股权激励力度还是不错的。

值得注意的是,公司创始人及董事长李卫平先生为美国麻省理工学院机器人与自动化专业博士,曾在美国州立大学和香港科技大学从事了6年相关领域教学和科研工作。

简单理解,控制器相当于运动控制管理系统的“大脑”,驱动器相当于“心脏”,电机则充当了“手脚”的角色。

公司拥有控制器、步进驱动器、混合伺服驱动器、伺服驱动器、步进电机、混合伺服电机、伺服电机、智能一体式电机等产品系列,主营业务可分为控制器、步进系统、伺服系统。

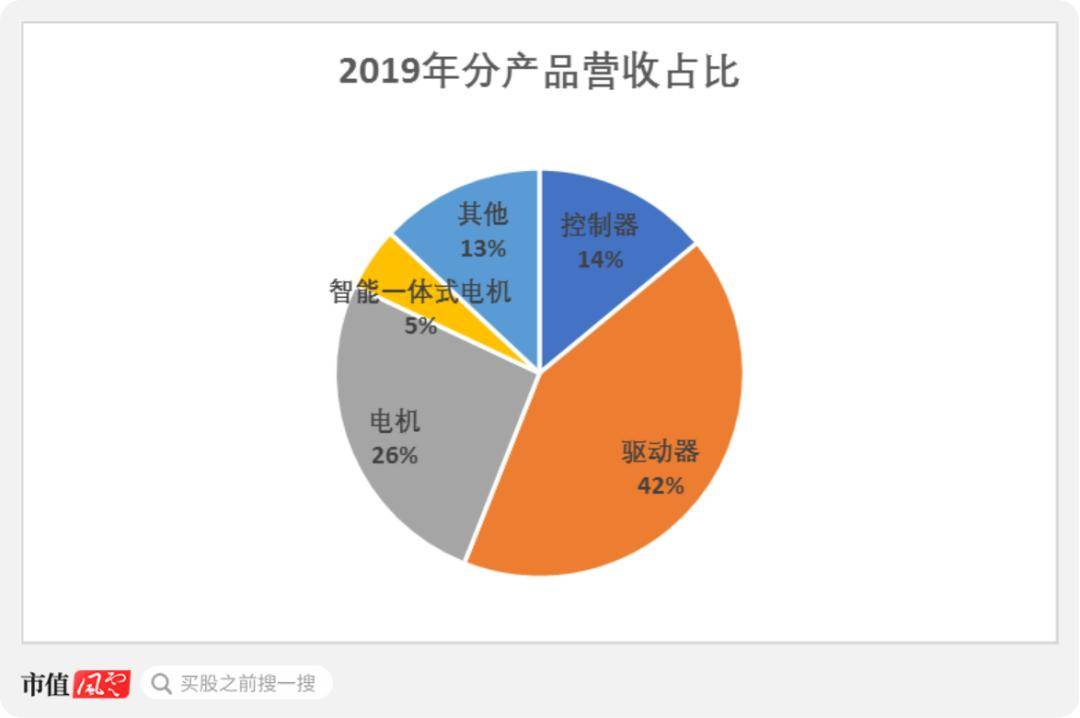

2019年,公司步进系统贡献营收占比近50%;按照控制器、驱动器、电机和智能一体式电机划分,这四类产品的出售的收益合计占据营业收入的比例达到87%。

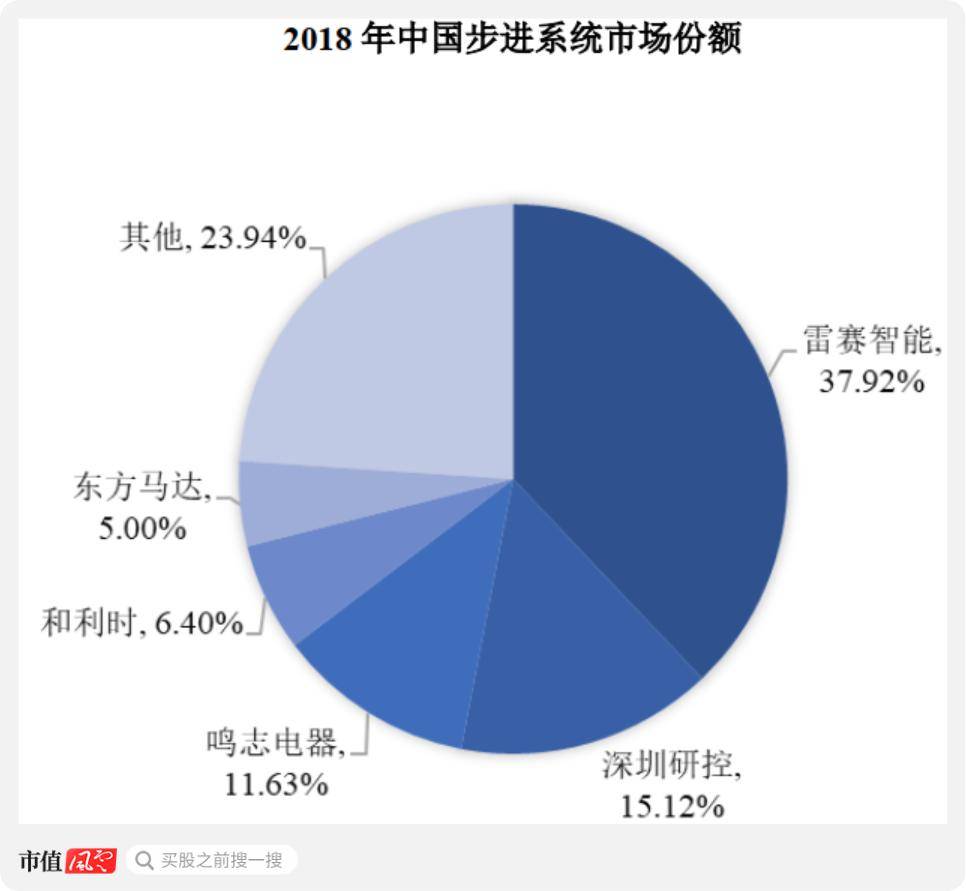

目前,我国步进系统市场以内资品牌为主,市场集中度逐步的提升,如雷赛智能、深圳研控、鸣志电器(603728.SH)等国产品牌已占据整个市场占有率的90%以上。

在营销方面,由于公司的产品具有技术上的含金量高、个性化需求强的特点,公司采取直销为主的方式来进行销售。

截至2019年,公司直销客户占收入比例达到95%,直销客户以大中型客户为主。

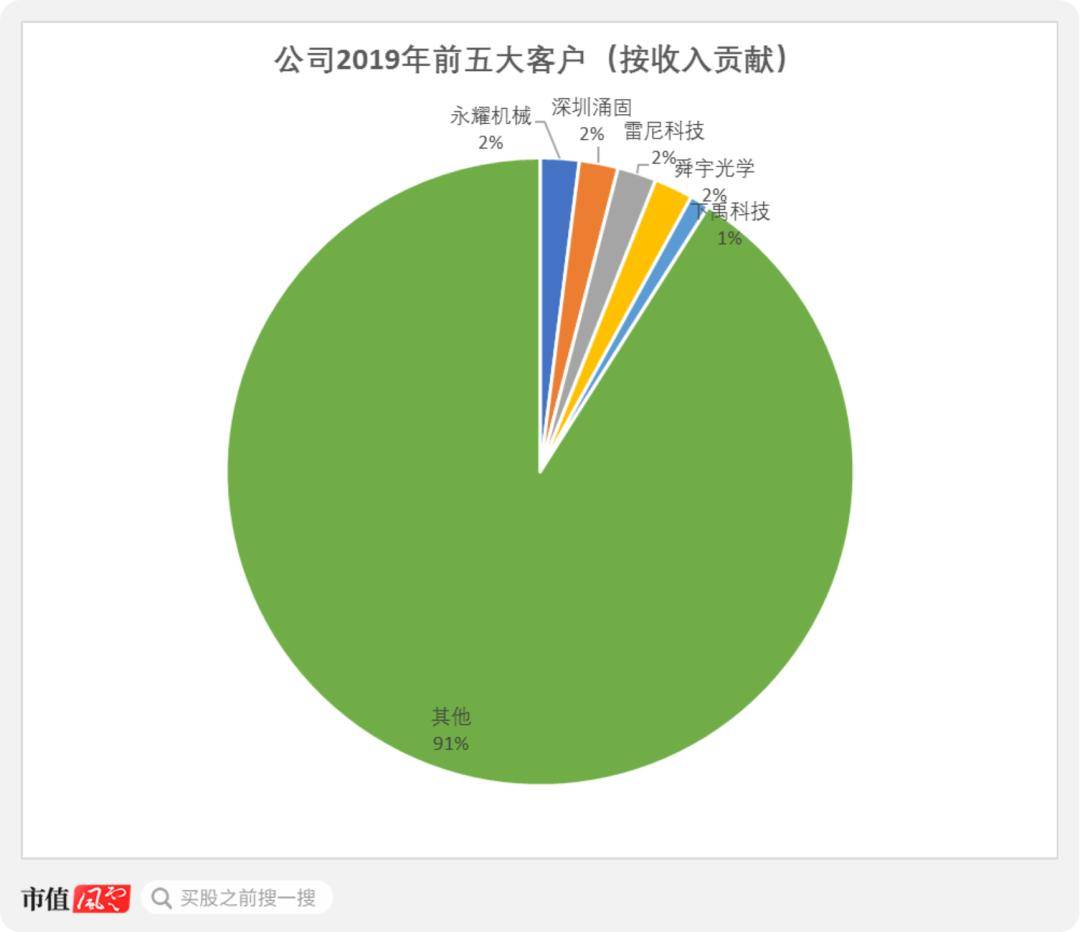

整体来看,公司客户相对分散,核心客户稳定。2017-2019年,公司前五大客户集中度保持在9%左右。

2019年前五大客户平均贡献了1000-1500万元的收入,并且除个别顺序调整之外,前五大客户整体稳定。

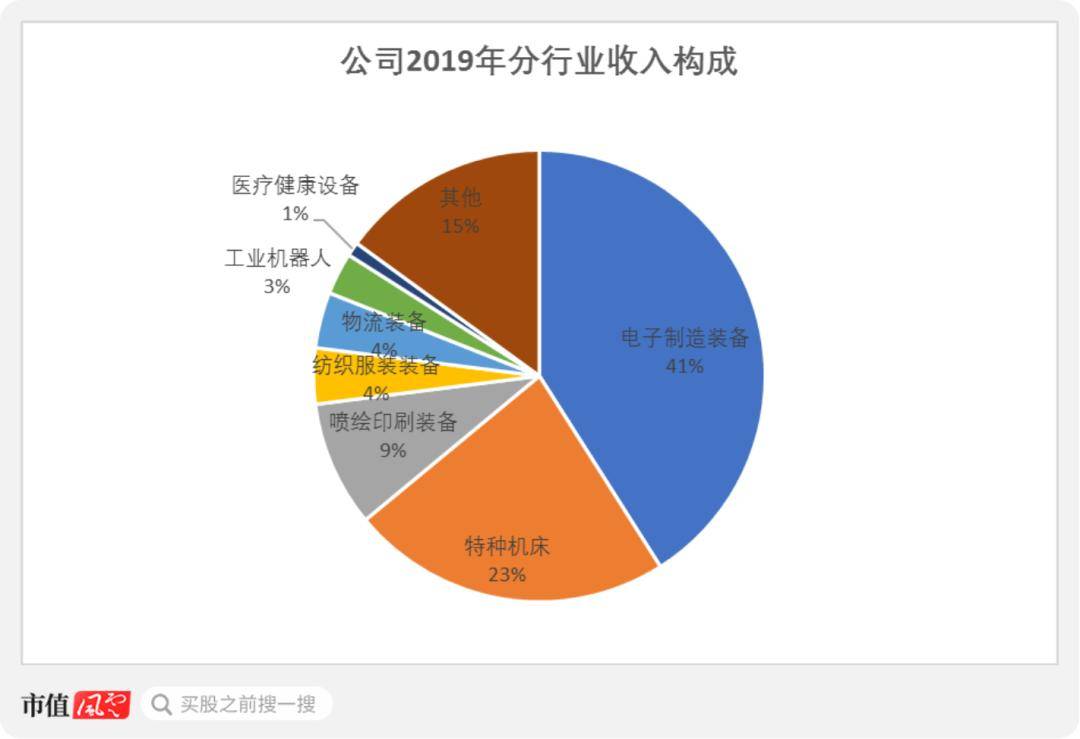

进入2019年,公司在电子制造设备及机床两个细分行业收入占比逐步提升,分别为41%及23%,在物流设备及工业机器人领域也有所拓展。并且公司仍在向工业自动化空间大、成长高的细分行业探索突破。

运动控制下游主要面向智能装备制造业。随着未来国内制造业的转型升级、劳动力成本一直上升,制造业自动化设备的普及速度加快,尤其是机床工具、电子制造设备、纺织机械、医疗设施等领域的快速地发展,其需求和应用更加广泛。

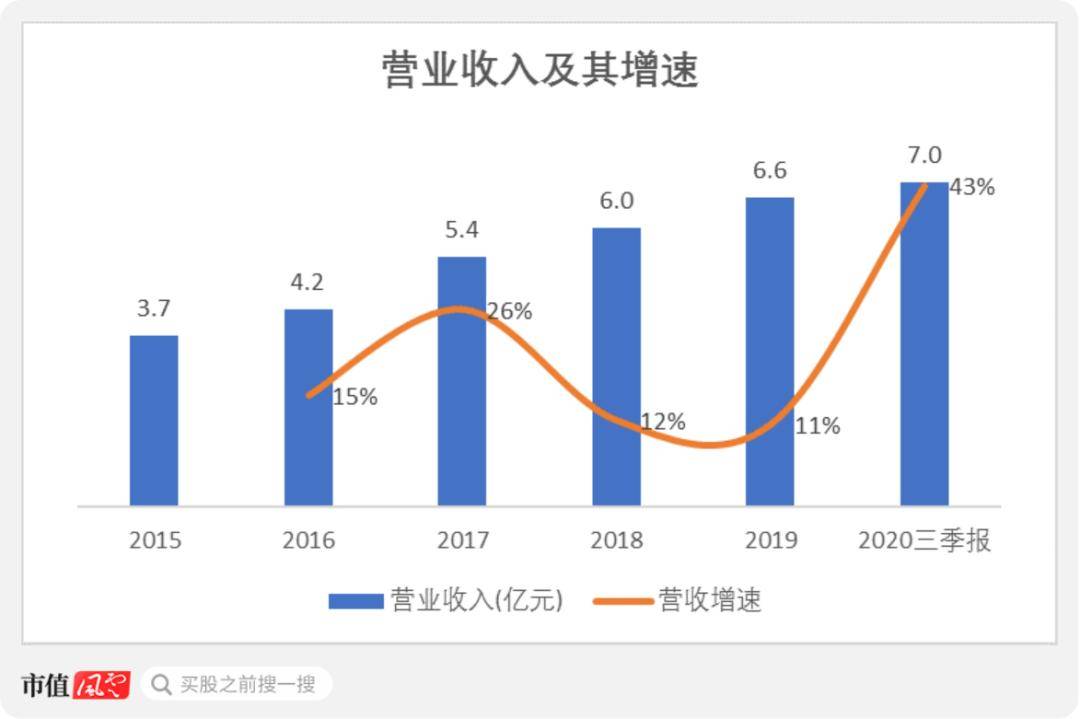

公司营业收入稳步增长。2015-2019年,公司营业收入由3.7亿元增至6.6亿元,CAGR为16%;2020年前三季度,公司实现盈利收入7亿元,同比增长43%,营收出现加速增长。

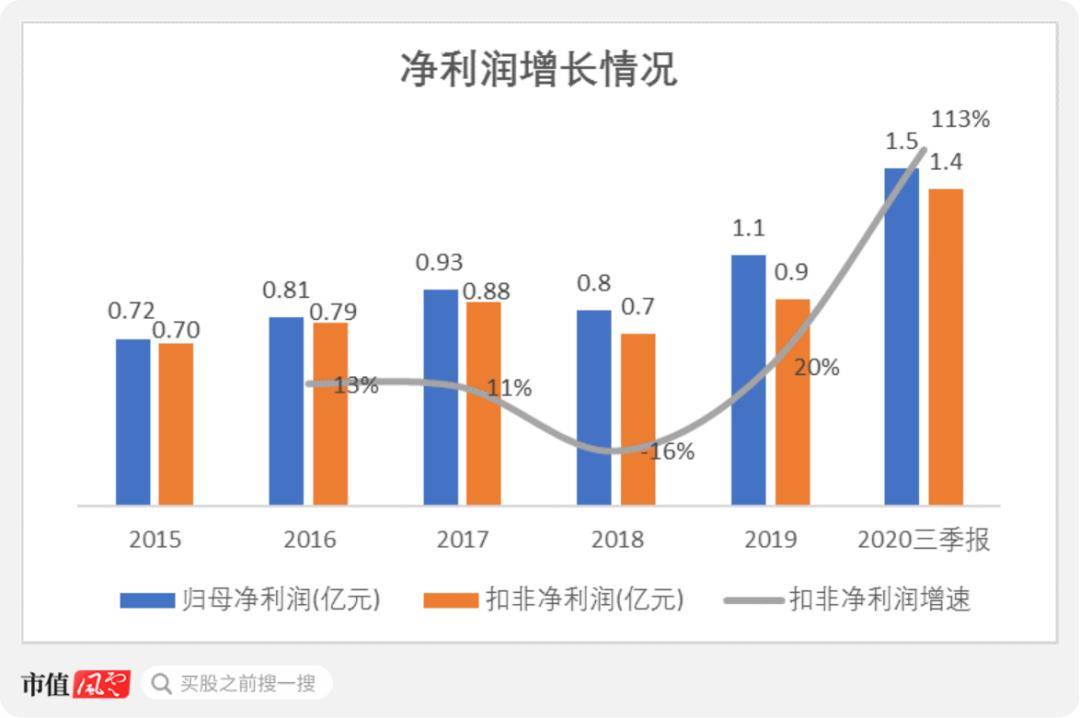

公司归母净利润与扣非净利润整体差异不大。2015-2019年,公司扣非净利润由0.7亿元增至0.9亿元,CAGR为6%,增速落后于营收增长;2020年前三季度,扣非净利润1.4亿元,同比增长113%,远超营收43%的同比增速。

2018年,公司扣非净利润出现负增长与营业收入变动趋势不一致,主要是受综合毛利率下降及新增的0.2亿元股份支付费用影响所致。

今年疫情以来,外资品牌开工较晚、复工策略保守,而以公司为代表的国产品牌则在疫情之后较早开工,抓住外资缺货机遇,凭借具备竞争力的新品抢占外资份额、并在疫情经济进一步拓展客户,成长迅速。

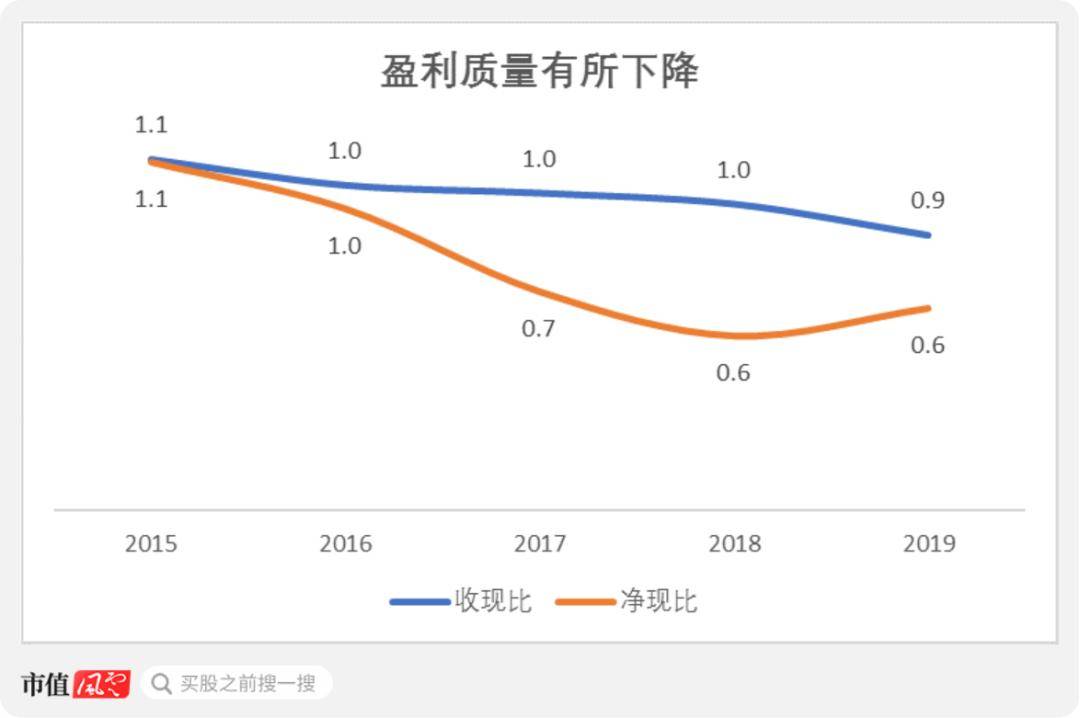

公司业务扩张的同时,盈利质量会降低。2015-2019年,收现比由1.1降至0.9,尤其是净现比由1.1降至0.6,显示公司现金回收状况变差,净利润含金量有所下降。

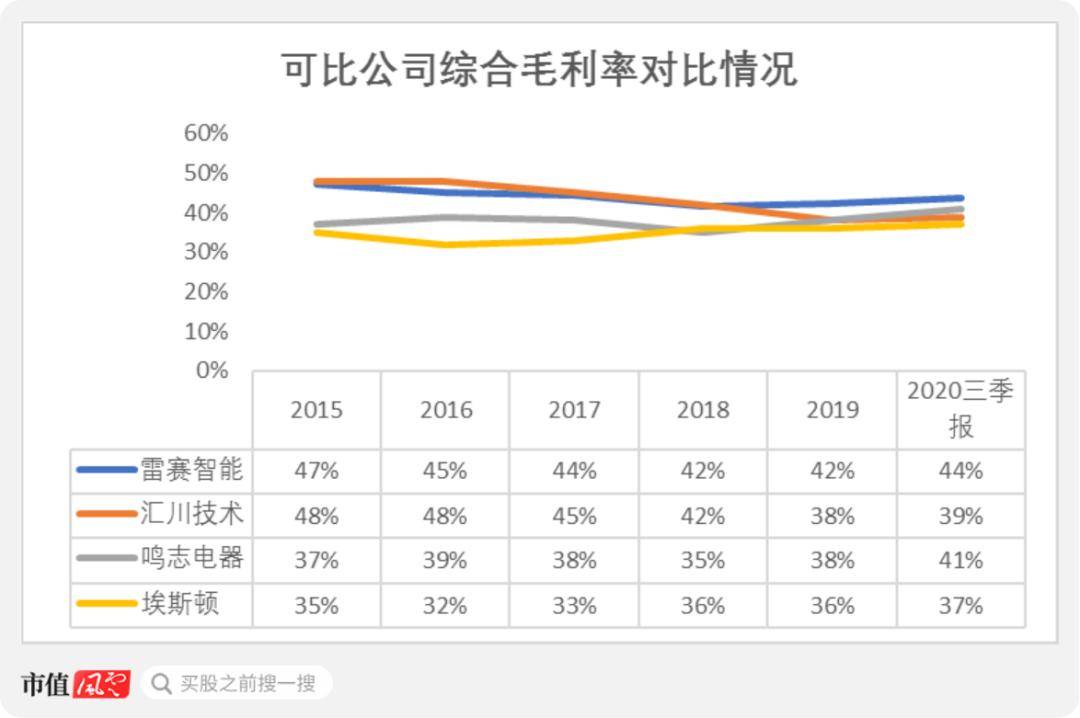

2015-2019年,公司综合毛利率由47%下降至42%;截止2020年三季度末,综合毛利率小幅回升至44%。

横向来看,公司与汇川技术的综合毛利率水平相近,且变动趋势一致。2015-2019年,汇川技术综合毛利率由48%下降10个百分点至38%,同期公司综合毛利率下降5个百分点。

截止2020年三季度末,汇川技术综合毛利率由38%回升至39%左右,同期公司由42%回升至44%。公司的综合毛利率水平也高于鸣志电器的41%和埃斯顿的37%,暂居可比公司中第一位。

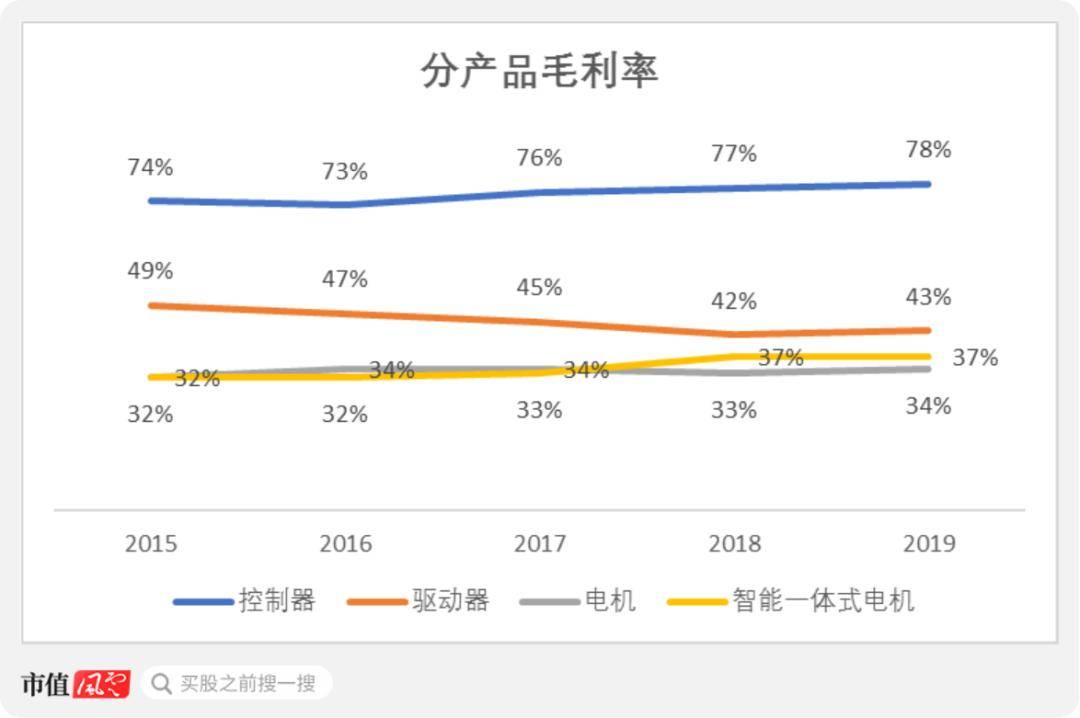

分产品来看,控制器处于运动控制行业产业链高端位置,产品技术上的含金量和附加值较高,因此毛利率较高。公司控制器毛利率近三年分别为76%、77%及78%。此外,控制器毛利率较高是行业的普遍情况。

驱动器属于运动控制管理系统的中间层,毛利率低于控制器。公司营收占比最大的驱动器毛利率由2015年的49%降至2019年的43%。电机技术上的含金量和附加值相比来说较低,因此毛利率较低。公司电机毛利率保持在32%-34%之间。

公司的智能一体式电机作为驱动器、电机等部件的智能化集成,目前尚处于市场拓展期,2019年收入占比仅为5%,2019年毛利率为37%,略高于电机类产品。

2018年,主要是毛利率较低的电机和其他类产品销售占比一直上升,导致公司综合毛利率会降低;2019年,毛利率较高的控制器产品收入占比增加,同时驱动器产品毛利率有所上升,使得公司综合毛利率回升。

综合来看,公司核心产品盈利能力较强。公司四大类产品的功能、核心技术、生产的基本工艺等均不同,毛利率差异较大,整体保持平稳,具备合理性。

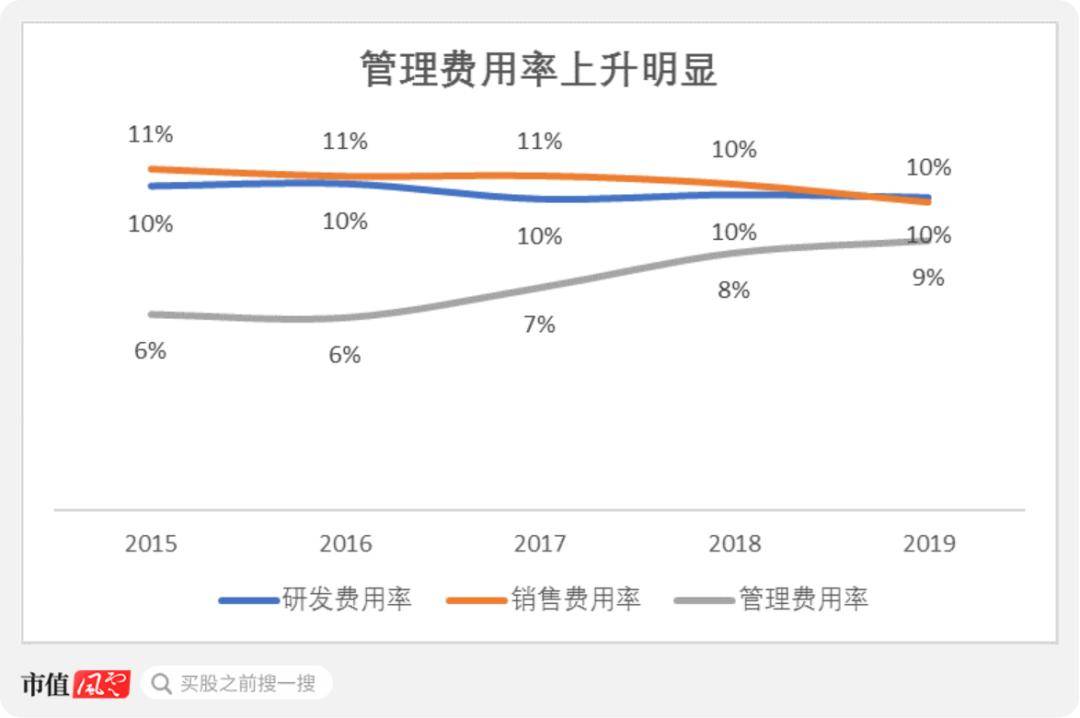

2015-2019年,公司销售费用率稳定在10%-11%,与研发费用率相当,这还在于公司的直销模式。

结合2020年中报数据,2020年中期受疫情差旅费用减少所致,公司销售费用率为6.8%,同比减少3个百分点。

风云君建议关注公司销售活动的恢复、对经销模式的探索和业务增长带来的规模效应。

同期,公司管理费用率主要由于实施股权激励,股份支付费用在2018及2019年分别为1907万元及2543万元,导致公司管理费用率逐步增加至9%的水平。

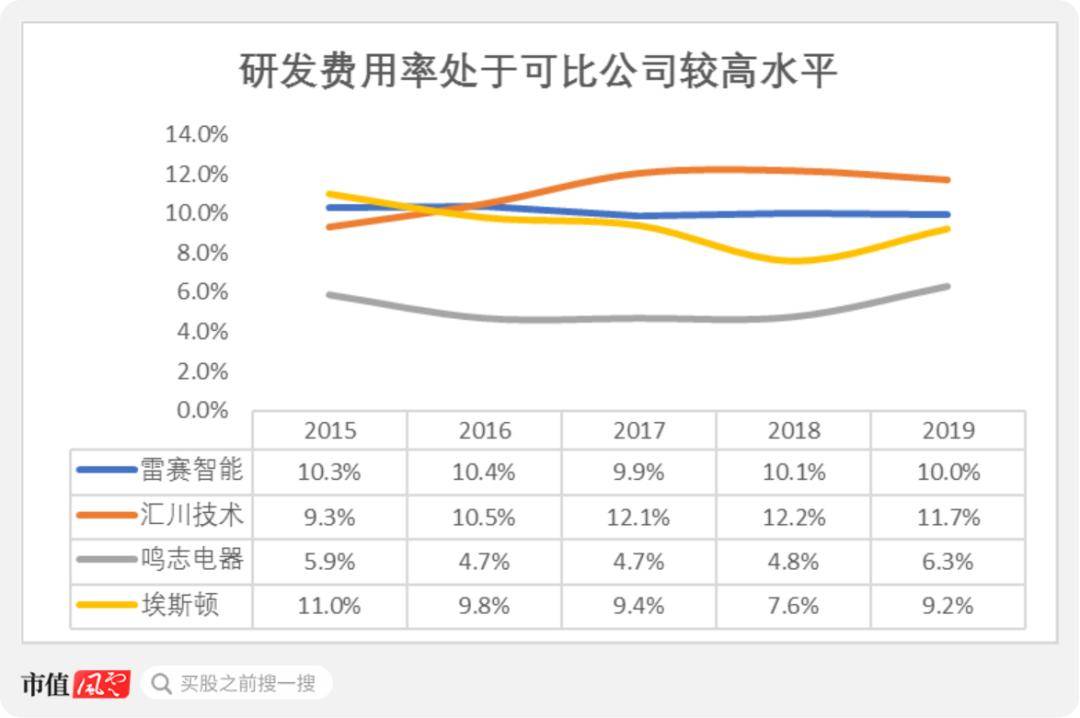

横向对比来看,汇川技术的研发费用率一路上行,由2015年的9.3%提升至2019年的11.7%,较公司高出1.7个百分点。鸣志电器和埃斯顿的研发费用率低于公司水平,以2019年为例,两家研发费用率依次分别为6.3%和9.2%。

2015-2019年,公司研发费用支出稳定增长,2019年达到6606万元。此外,研发人员占比较高,达到28%。

公司过去5年从始至终保持10%的研发费用率,位列同行较高水平,也符合公司研发驱动的高新技术企业定位。

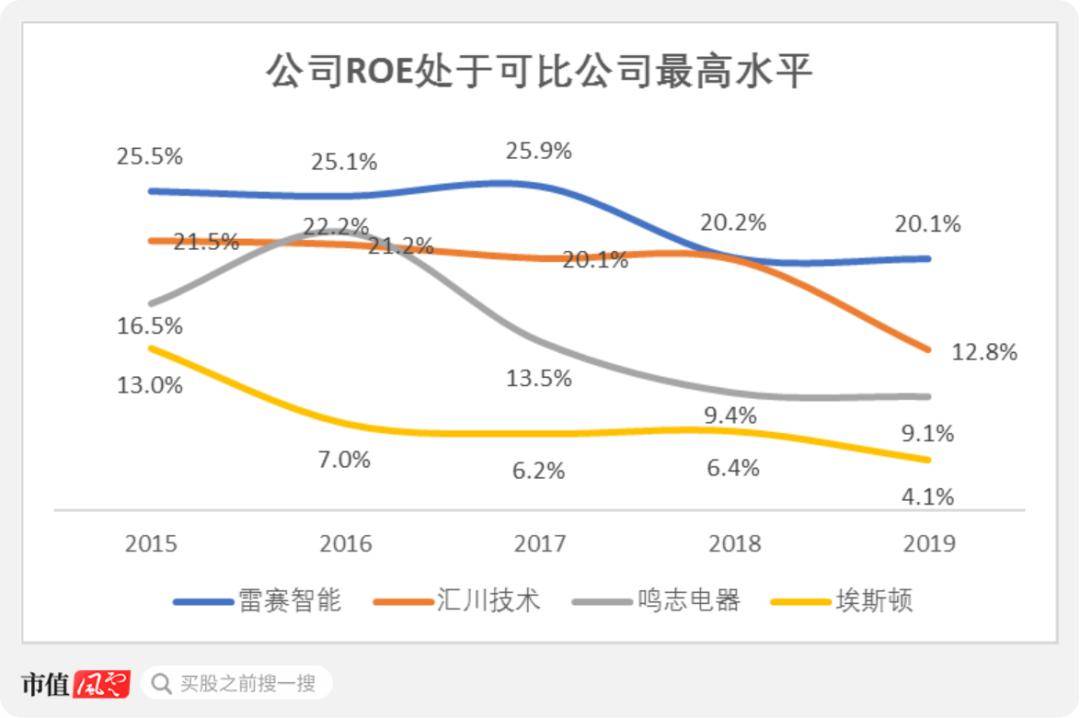

2015-2019年,公司ROE由25.5%降至20.1%,但仍旧较高,处于可比公司中最高水平。

值得一提的是,行业龙头汇川技术主要受新能源行业补贴退坡影响,电机电控产品销量下滑,2019年净利润同比下降16.4%,导致ROE较2018年出现近8个百分点的下滑。此前,其ROE保持20%水平以上。

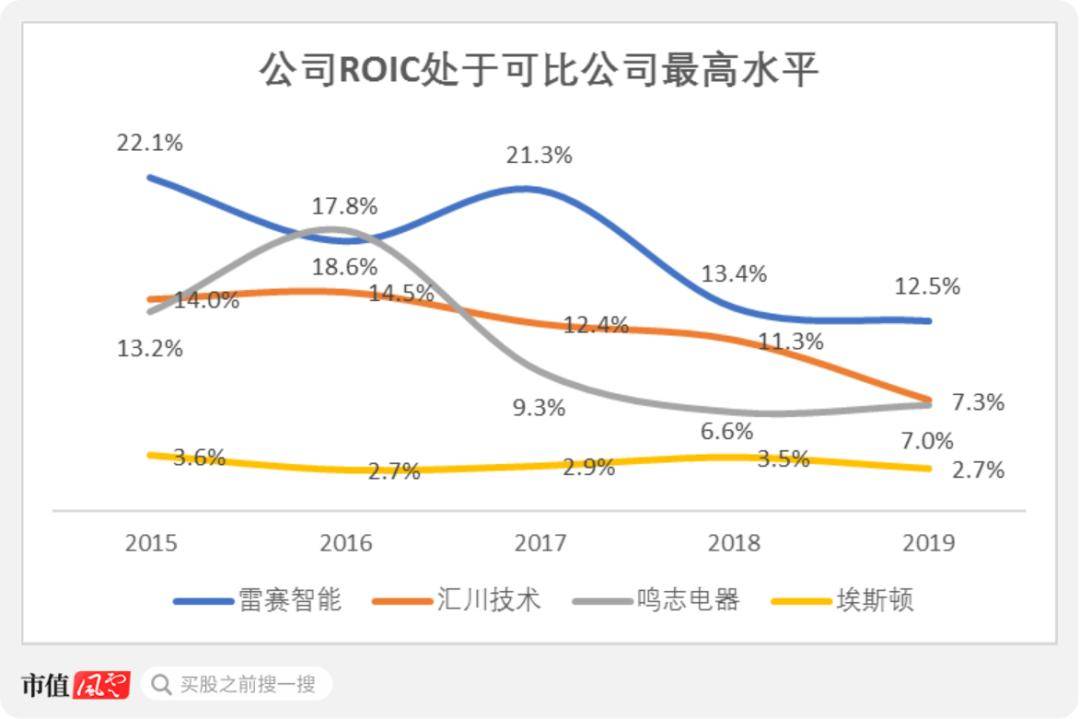

结合ROIC来看,以2019年为例,公司ROIC为12.5%,也处于可比公司最高水平。

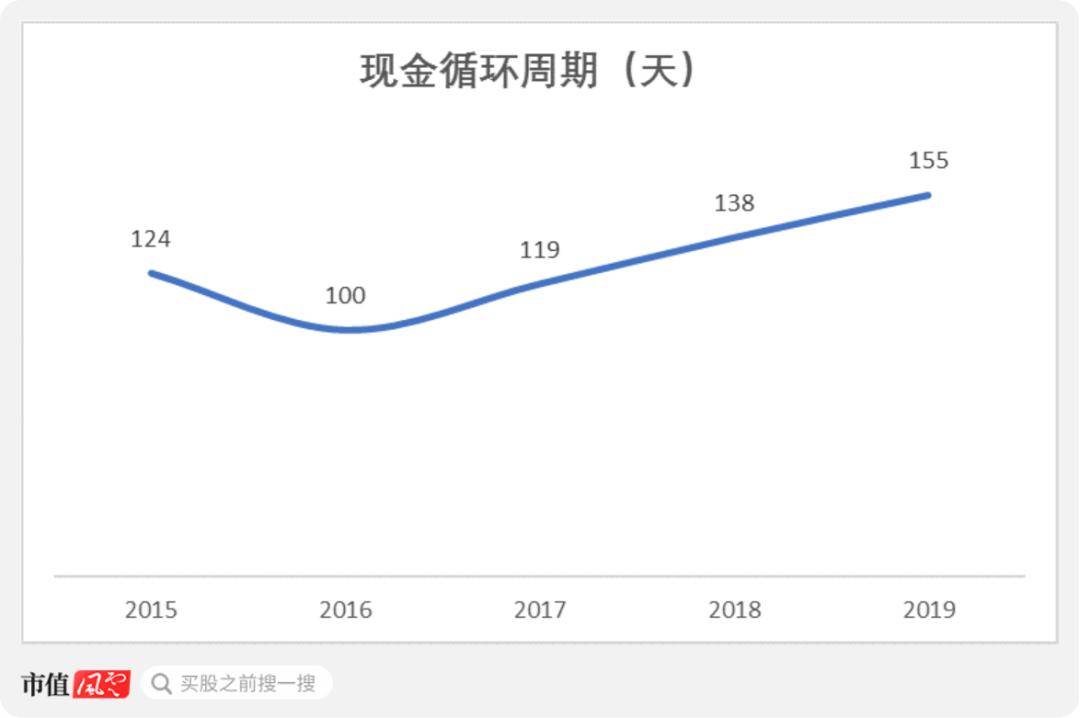

2015-2019年,公司现金循环周期有所延长,由124天延长到155天,主要是由于应收账款周转天数延长所致,由78天延长至116天,这与公司盈利质量下降的分析一致。

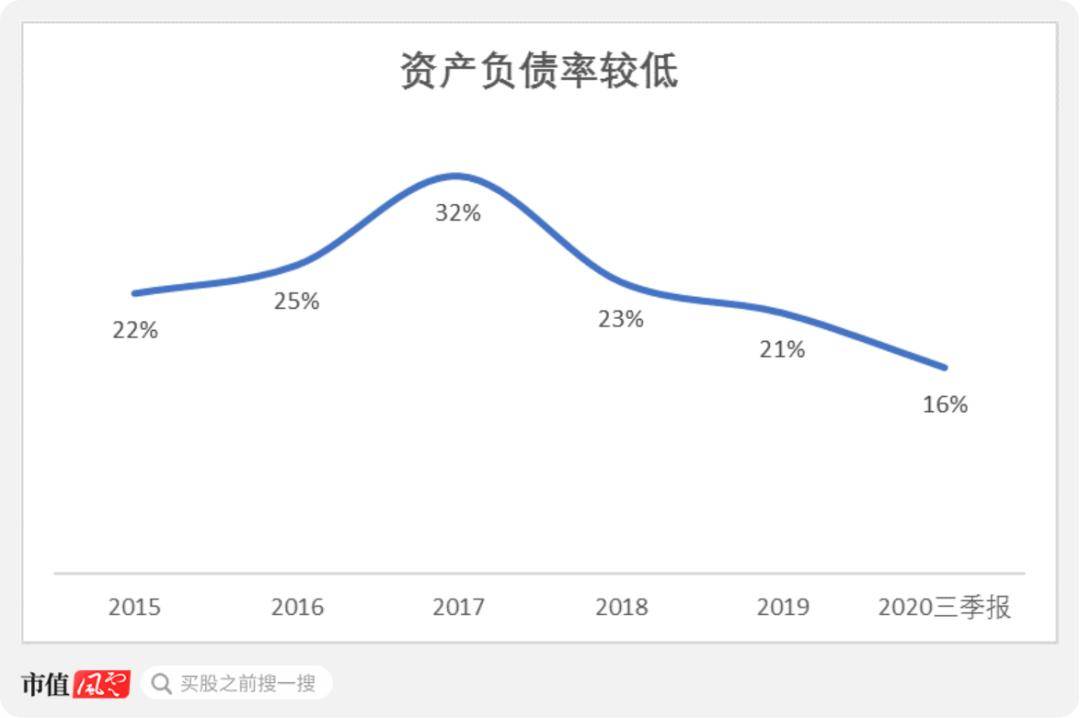

2015-2019年,公司资产负债率整体保持较低水平,由22%降至21%。结合2020三季度末的数据,公司的资产负债率逐步降低至16%,整体财务风险较低。

同时,公司财务费用金额较小,2017-2019年分别为203万元、55万元,38万元,2020年三季度多个方面数据显示,财务费用为-364万元,由银行存款利息增加所致。由此可见,公司几乎不存在利息偿还压力,偿还债务的能力无忧。

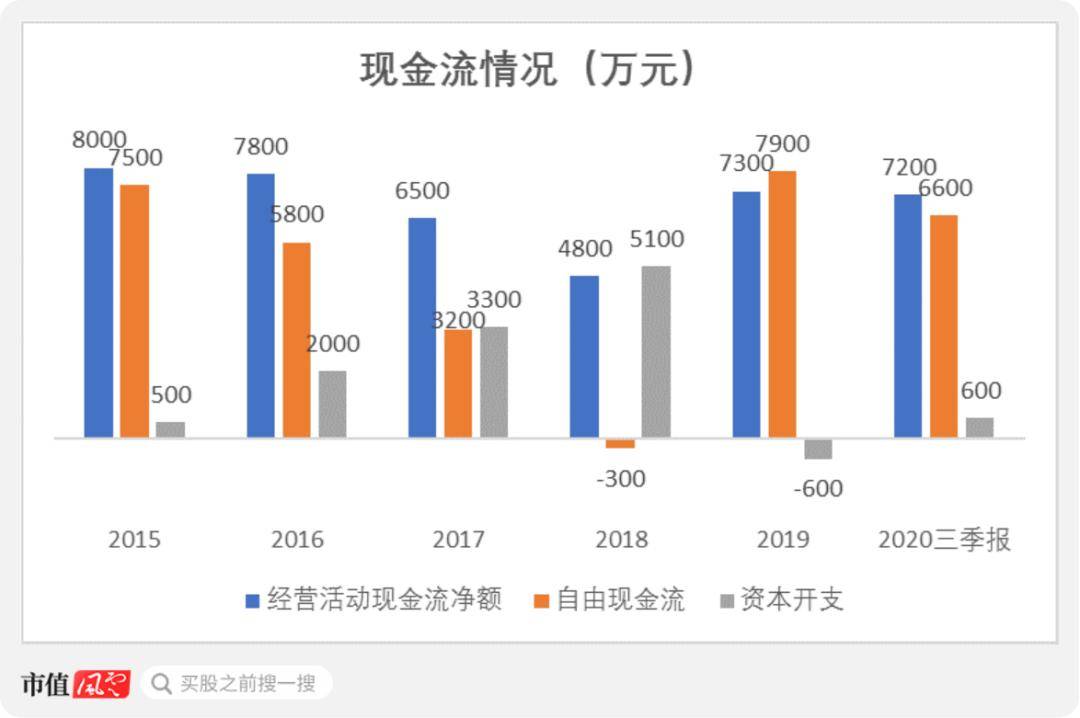

2015-2019年,公司的经营性现金流净额从始至终保持正值,2020年前三季度,公司经营活动现金流净额为7200万元。

并且由于公司业务规模尚小,资本支出金额也较小,除2018年5100万元的资本支出导致当年出现自由现金流为负以外,公司其余年份的自由现金流都保持正值,2020年前三季度,公司自由现金流为6600万元。

整体来看,公司经营活动现金流收支稳定,资本开支规模可控,自由现金流状况良好。

在工业自动化行业里,虽然公司规模仍旧偏小,但已经是进口替代趋势的受益者。

公司具有较强的研发实力,基本的产品盈利能力处于行业较高水准。同时,由于公司采取直销模式,其销售费用率也偏高。

今年,受益于疫情之后外资品牌产能空缺和国内产业安全、自主可控意识增强,公司抓住机遇利用新品抢占市场占有率,业绩出现加速增长。